LA MODA MASCHILE ITALIANA NEL 2017-2018 (Nota a cura di SMI)

gennaio 9 | Pubblicato da Luigi Sorreca | Biella, Carpi, Como, News, PratoIl bilancio preconsuntivo del 2017

Nell’ambito di uno scenario non privo di complessità, la moda maschile italiana (in un’accezione che comprende il vestiario e la maglieria esterna, la camiceria, le cravatte e l’abbigliamento in pelle), secondo le stime elaborate da SMI sulla base delle indicazioni provenienti dalle indagini campionarie interne nonché sulla base dell’andamento congiunturale del quadro macroeconomico di riferimento, dovrebbe archiviare il 2017 in crescita. Il fatturato, infatti, sperimenterebbe prudenzialmente una dinamica pari al +2,1%, portandosi, dunque, a quasi 9,2 miliardi di euro. La moda maschile concorre così al 17,0% del turnover complessivamente generato dalla filiera Tessile-Moda nazionale e al 27,3% della sola parte abbigliamento.

Sul risultato settoriale contribuisce in via principale la performance che ha interessato le vendite oltreconfine, in grado ormai di incidere per quasi il 65% sul fatturato totale del comparto.

Con riferimento ai singoli micro-comparti qui esaminati, nel 2017 sono attesi sperimentare un’evoluzione positiva sia la confezione sia la maglieria. Di contro, tutti gli altri comparti qui considerati sono stimati in flessione, pur su ritmi di entità assai diversificata.

Nel corso del 2017 il valore della produzione (si ricorda che tale variabile si propone di stimare il valore dell’attività produttiva svolta in Italia, al netto della commercializzazione di prodotti importati), assisterebbe ad un deciso recupero rispetto al 2016, arrivando a crescere del +1,4%.

Nel corso dell’anno è proseguito il trend espansivo delle vendite oltreconfine che ha caratterizzato il settore ininterrottamente dal 2010. Per l’export si stima una nuova accelerazione, che porterebbe il ritmo di crescita a +3,0%, corrispondente ad un livello complessivo di quasi di 6 miliardi di euro.

Nel caso dell’import si prospetta, invece, una dinamica di segno negativo, che porta a prevedere una flessione, stimata al -1,1%; l’ammontare totale scenderebbe così lievemente sotto quota 4 miliardi.

A fronte del suddetto andamento degli scambi con l’estero, per l’attivo commerciale settoriale si prevede un irrobustimento; il surplus dovrebbe salire, infatti, sui 2 miliardi.

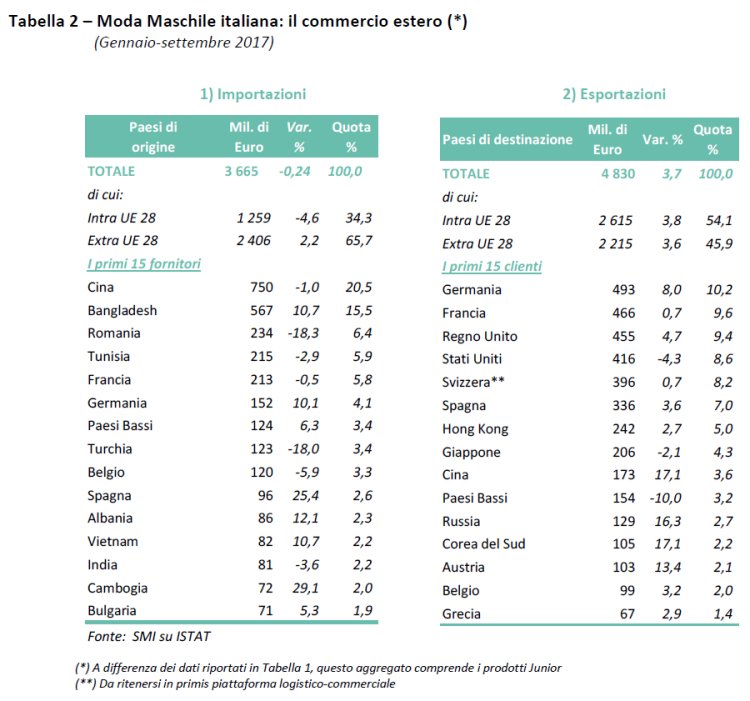

Un quadro maggiormente dettagliato relativamente alle performance della moda uomo sui mercati internazionali si ottiene dall’analisi dell’interscambio con l’estero nei primi nove mesi del 2017. In tale periodo, sulla base dei dati ISTAT ad oggi disponibili, import ed export confermano i trend registrati lo scorso anno; da un lato, le importazioni dall’estero segnano un lievissimo calo, pari al -0,2%, dall’altro, le vendite estere sperimentano una decisa accelerazione del ritmo di crescita, raggiungendo una dinamica pari al +3,7%.

Nel periodo in esame il saldo commerciale sfiora 1,17 miliardi di euro e mostra un guadagno di quasi 182 milioni rispetto al dato dei primi nove mesi del 2016.

Sotto il profilo geografico, la UE risulta interessata da dinamiche positive con riferimento all’export (+3,8%), mentre l’import sperimenta una flessione nell’ordine del -4,6%. Di contro, le piazze extra-UE presentano una variazione positiva in entrambi i casi: l’export verso le aree non-UE cresce del +3,6%, l’import sale del +2,2%.

Alla performance del Vecchio Continente – lato export – concorrono positivamente paesi quali la Germania, che cresce del +8,0%, la Francia, pur in aumento solo del +0,7%, il Regno Unito, in aumento del +4,7%, la Spagna, interessata da una variazione del +3,6%, oltre che, su livelli inferiori, l’Austria (+13,4%).

In ambito extra-comunitario, invece, gli Stati Uniti, terzo mercato in assoluto e primo non-UE, registrano una flessione pari al -4,3%. La Svizzera torna positiva, ma non va oltre al +0,7%.

Con riferimento al Far East, Hong Kong e Cina crescono rispettivamente del +2,7% e del +17,1%; sommati, questi due mercati raggiungono praticamente il livello di export diretto in USA nel medesimo periodo. Di contro, il Giappone cede il -2,1%.

Proseguendo nello scorrere l’elenco dei principali sbocchi, troviamo Russia e Corea del Sud entrambe caratterizzate da un aumento a doppia cifra, l’una del +16,3%, l’altra del +17,1%.

Relativamente ai mercati di approvvigionamento, la Cina, nonostante si confermi il top supplier in grado di assicurare il 20,5% della moda uomo importata in Italia, resta in calo contenendo tuttavia la dinamica al -1,0%. Continua l’avanzata del Bangladesh, in aumento del +10,7% e con uno share del 15,5%, sempre più vicino alla quota cinese. Circa gli altri top-supplier, la Romania cala del -18,3%, la Tunisia cede il -2,9% mentre la Francia frena al -0,5%. Crescono, inoltre, i flussi provenienti da Germania (+10,1%) e Paesi Bassi (+6,3%) al contrario di quelli turchi o belgi, in flessione rispettivamente del -18,0%.

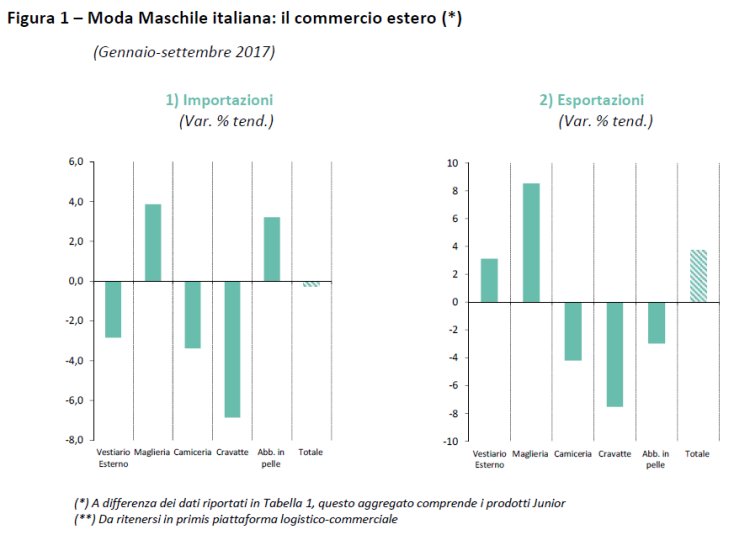

Se si guarda alle performance per linea di prodotto, da gennaio a settembre 2017 emerge un quadro piuttosto disomogeneo. L’export di confezione maschile segna un deciso +3,1%, anche se è la maglieria a confermarsi best performer crescendo del +8,5%. Al contrario, gli altri tre segmenti qui presi in esame accusano delle flessioni: l’abbigliamento in pelle cede il -3,0%, la

camiceria il -4,2%, le cravatte il -7,5%. Nel caso dell’import, crescono l’abbigliamento in pelle (+3,2%) e la maglieria maschile (+3,9%), mentre sperimentano dinamiche negative la confezione (-2,8%), la camiceria (-3,4%) e le cravatte (-6,9%).

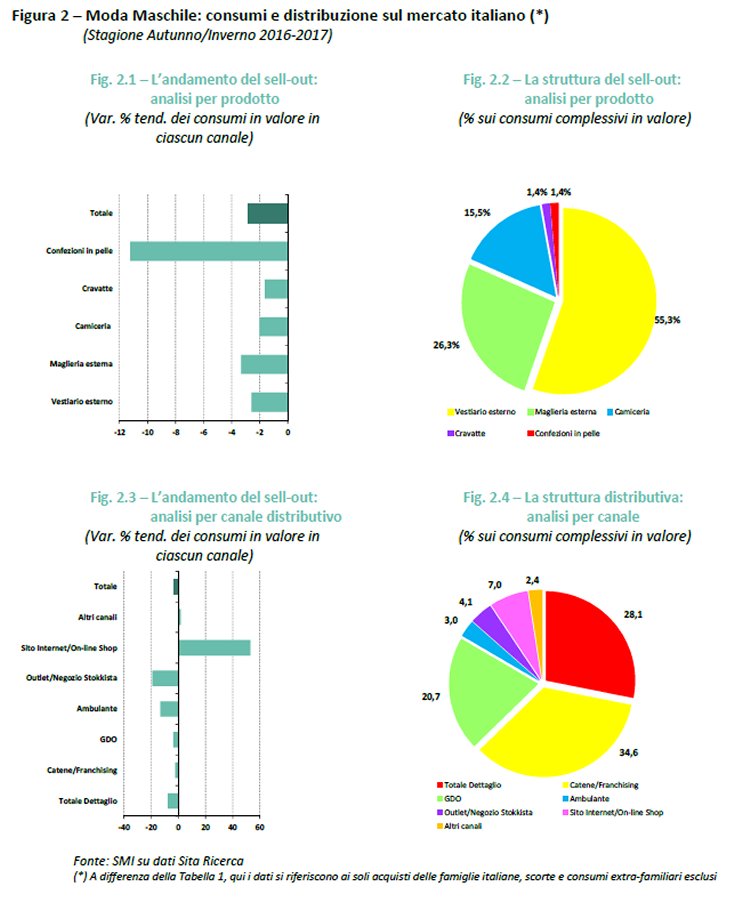

Passando all’analisi delle dinamiche che hanno caratterizzato il consumo sul mercato nazionale, si ricorda che per il Tessile-Abbigliamento nel suo complesso la stagione Autunno/Inverno 2016-17 è stata ancora caratterizzata da un trend negativo a valore (-1,8%), pur segnando una stabilità dei volumi venduti (+0,1%) secondo quanto rilevato da Sita Ricerca per conto di SMI.

Focalizzandosi sulla moda maschile, come indicato in Fig. 2.1, nel complesso il comparto sperimenta un deterioramento, registrando un decremento pari al -2,8% rispetto alla precedente stagione Autunno/Inverno (chiusasi invece al -1,6%); tutti i segmenti qui considerati sono rimasti in territorio negativo, pur segnando tassi di decremento molto variabili. In particolare, le cravatte (pur confinate all’1,4% del sell-out italiano di moda maschile) registrano una flessione pari al -1,6%, mentre la camiceria, reduce da due stagioni non sfavorevoli, perde terreno e cede il -2,0%. La confezione (che copre oltre il 55% del sell-out settoriale) arretra, invece, del -2,6% performando, tuttavia, lievemente meglio del corrispondente segmento femminile (calato parallelamente del -2,9%). Di contro, la maglieria esterna maschile (a quota

26,3% del mercato) sperimenta una contrazione peggiore, pari al -3,3%, rispetto a quella femminile (-2,2%). Ancora una volta le dinamiche più gravose interessano, infine, la confezione

in pelle (-11,3%). Se si guarda alla spesa costante emerge invece un quadro di maggior stabilità, così come ricordato per il Tessile-Abbigliamento in generale; confezione e camiceria archiviano la stagione con una variazione del -0,1%, la maglieria, similmente, chiude a -0,2%. L’abbigliamento in pelle contiene il calo al -3,7%, mentre solo le cravatte accusano un calo più incisivo in termini costanti (-2,7%) rispetto a quelli correnti.

Relativamente alla distribuzione, come illustrato nella Fig.2.3, non mancano indicazioni significative e ulteriori conferme circa l’evoluzione dello stile di consumo in Italia. Nell’A/I 2016-17 vengono registrate dinamiche di crescita con riferimento al canale digitale, sempre più protagonista del settore; rispetto alla precedente stagione, mostra un aumento del +52,9% raggiungendo uno share pari al 7,0% (rispetto al 4,4% dell’A/I 2015-16). Tale quota risulta, dunque, superiore a quella del Tessile-Abbigliamento nel suo complesso, contabilizzata al 5,9%.

Catene e grandi magazzini risultano, invece, interessati da contrazioni del sell-out di moda maschile intermediato, pur su tassi migliori della media di comparto: le prime cedono il -2,2%, i secondi il -1,6%. Nonostante ciò, le catene coprono il 34,6% del mercato, i grandi magazzini il 10,3%. D’altro canto, perdite di una certa entità caratterizzano ancora il dettaglio tradizionale, che archivia un -7,7% portandosi ad un’incidenza del 28,1%.

Circa le attese per il 2018, secondo gli analisti dell’IMF il commercio internazionale di beni e servizi è stimato crescere del +4,0%; il Centro Studi Confindustria, similmente, prevede un +3,8%. Il ciclo favorevole dell’economia mondiale, dunque, prosegue, anche se permangono, alcuni fattori strutturali che tengono la dinamica del commercio mondiale ben sotto ai ritmi pre-crisi (CSC – Scenari Economici, dicembre 2017).

Al di là delle previsioni “macro”, con riferimento alle prospettive che si dischiudono per la moda uomo,

sulla base delle rilevazioni campionarie condotte da SMI, la quota preponderante (85,7%) delle aziende del panel, interrogate sulle aspettative a breve, propende per una “stabilità” delle favorevoli condizioni congiunturali sperimentate nel corso del 2017, mentre il restante 14% confida in un miglioramento del mercato. Nulla, invece, la quota di chi teme un peggioramento.

D’altronde sarà soprattutto l’occasione fieristica di Pitti Uomo a rivelarsi un termometro del mercato oltremodo fondamentale sullo status quo e sulle prospettive di breve-medio termine che si dischiudono per il comparto. Intercettando gli orientamenti dei maggiori player/buyer del settore, sarà dunque possibile formare al meglio le aspettative sull’evoluzione del menswear italiano nel corso dell’anno appena iniziato.

Firenze, 9 gennaio 2018

Pubblicazione a cura di Tessile & Moda Service – soc. Unipersonale

La presente pubblicazione (in seguito Documento) è opera esclusiva ed originale di SMI – Sistema Moda Italia (Federazione tessile e moda, aderente a Confindustria) per conto di Tessile & Moda Service – soc. Unipersonale. SMI – Sistema Moda Italia è impegnata in numerose attività aventi ad oggetto la tutela e la promozione degli interessi di categoria delle imprese tessili-moda. Il Documento è destinato ad essere distribuito via posta, elettronica o ordinaria, e non può essere ridistribuito, riprodotto, pubblicato o alterato in alcuna delle sue parti da soggetti non espressamente autorizzati. Tutti i diritti di autore sono riservati. Il Documento ha finalità puramente informative e non rappresenta né un’offerta né una sollecitazione ad effettuare alcuna operazione. Le informazioni, le opinioni, le valutazioni e le previsioni contenute del Documento sono state ottenute o derivano da fonti che SMI – Sistema Moda Italia ritiene attendibili, ma che non costituiscono in alcun modo una forma di garanzia, sia implicita sia esplicita e di cui, pertanto, SMI – Sistema Moda Italia e Tessile & Moda Service – soc. Unipersonale non si ritengono responsabili.