La moda maschile italiana nel 2021-22 (Nota a cura del centro studi di Confindustria Moda per SMI)

maggio 19 | Pubblicato da Luigi Sorreca | Economia, NewsLe performance sui mercati esteri nel 2021

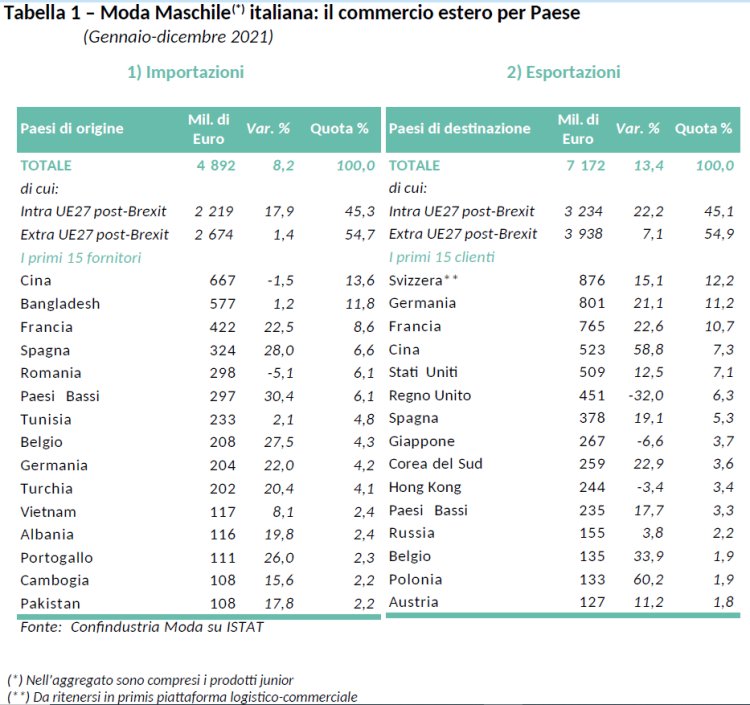

Lasciatasi alle spalle il 2020, la moda maschile italiana ha prontamente assistito ad un cambio di passo nel corso del 2021: il commercio con l’estero è tornato infatti interessato da dinamiche molto favorevoli. Come indicano i dati ISTAT, l’export dell’intero anno ha messo a segno un incremento del +13,4%, per un totale di circa 7,2 miliardi di euro, mentre l’import è cresciuto del +8,2%, passando a 4,9 miliardi di euro.

Nonostante la performance favorevole rispetto al 2020, la moda maschile non è riuscita tuttavia a colmare il divario con i livelli pre-pandemici; nel caso dell’export, i valori del 2021 risultano inferiori del -5,3% rispetto a quelli dell’anno 2019 (ovvero poco meno di 404 milioni in termini assoluti); più consistente risulta il gap in termini di import, pari al -13,4% (corrispondente a -756 milioni di euro circa).

Con riferimento agli sbocchi commerciali, si sottolinea come sia le aree UE sia quelle extra-UE si siano rivelate favorevoli per il comparto, pur su ritmi molto diversi, crescendo rispettivamente del +22,2% e del +7,1%. Il mercato UE copre il 45,1% dell’export totale di settore, mentre l’extra-UE risulta il maggior “acquirente” assorbendo il 54,9%.

Analogamente, nel caso delle importazioni, dalla UE proviene il 45,3% della moda maschile in ingresso nel nostro Paese, mentre l’extra-UE garantisce il 54,7%. Nel periodo in esame la prima destinazione del menswear made in Italy è risultata la Svizzera, in aumento del +15,1%, confermandosi così strategico hub logistco-commerciale per le principali griffe del settore; assorbe del resto il 12,2% del totale settoriale. Seguono Germania, a quota 11,2%, e Francia, a quota 10,7%, interessate entrambe da una dinamica superiore al +20%, rispettivamente pari al +21,1% e del +22,6%.

Al quarto posto è balzata la Cina, superando gli USA, in virtù di un aumento medio annuo molto sostenuto, ovvero pari al +58,8%, per un totale di 523 milioni di euro (7,3% sul totale). Di contro, Hong Kong, in decima posizione, mostra una flessione dell’export italiano di comparto nella misura del -3,4%.

Analogamente a quanto rilevato per gli altri principali sbocchi, anche l’export verso gli USA, quinto mercato, è stato contraddistinto da una dinamica positiva, ma su ritmi meno “intensi”: archivia l’anno a +12,5%, assestandosi sul mezzo miliardo. La Spagna fa registrare un incremento su buoni tassi, ovvero +19,1%. La stessa Corea del Sud sperimenta una variazione su ritmi simili, pari al +22,9%.

In controtendenza rispetto al dato medio, tra i primi 15 “client” della moda maschile, non mancano nazioni che sono rimaste colpite da una flessione delle vendite italiane: oltre al già ricordato caso di Hong Kong, il Regno Unito ha accusato un calo non marginale pari al -32,0%, coprendo così il 6,3% del totale, mentre il Giappone ha ceduto il -6,6% e si è portato al di sotto dei 300 milioni di euro.

Infine, destinazioni con un’incidenza compresa tra il 3,3% e l’1,8% del totale di settore evidenziano tute una crescita delle esportazioni italiane di moda uomo: tra questi si annoverano Paesi Bassi (in aumento del +17,7%), Russia (+3,8%), Belgio (+33,9%), Polonia (+60,2%) e da ultimo Austria (+11,2%).

Al di là del rimbalzo sul 2020, come visto molto sostenuto per la maggior parte delle destinazioni, con solo poche eccezioni, è opportuno rapportarsi con condizioni più normali di mercato, ovvero con i livelli pre-pandemici. In questa prospettiva emerge una distinzione tra paesi che hanno pienamente recuperato il contraccolpo della pandemia Covid-19 e mercati, invece, che non sono ancora riusciti a colmare quel gap. I primi quattro mercati hanno effettivamente non solo ripianato le perdite dovute alla congiuntura negativa del 2020, ma hanno anche superato i livelli del 2019: la Svizzera del +6,7%, la Germania del +9,5%, la Francia del +6,6%. La Cina presenta una variazione addirittura del +50,0% sul 2019, che si traduce in oltre 170 milioni; si ricordi, peraltro, che due anni fa la Cina era in ottava posizione, dietro ad Hong Kong. Un’eccedenza del +31,9% si rileva anche per le vendite in Corea del Sud.

Al contrario, gli USA e la Spagna, nonostante i buoni risultati del 2021, restano inferiori rispettivamente del -20,1% e del -13,3% a confronto con i livelli del 2019: tali variazioni corrispondono in valore assoluto a -128 milioni di euro circa per gli USA e a quasi 58 milioni per la Spagna. La stessa Russia, interessata una dinamica non particolarmente sostenuta nel 2021, è sotto del -11,4% rispetto al dato 2019 (quasi 20 milioni in meno in valore assoluto).

Maggior preoccupazione desta il mercato inglese: il calo del 2021, che segue quello del 2020, vede le esportazioni italiane inferiori del -46,5% rispetto a quelle del 2019 (circa 393 milioni in meno); similmente, lo stesso Giappone presenta una differenza del -18,3% (quasi 60 milioni). Relativamente alle importazioni, da gennaio a dicembre 2021 è rimasta in lieve calo la Cina (-1,5%), pur coprendo il 13,6% del totale di comparto. Il Bangladesh, al secondo posto, mostra un timido aumento, nella misura del +1,2%. Decisamente più sostenuto risultano gli incrementi delle importazioni da Francia (+22,5%) e da Spagna (+28,0%), così come dai Paesi Bassi (+30,4%) e Belgio (+27,5%) porte di ingresso in Europa per merci asiatiche. Flette del -5,1% la Romania.

Dinamiche molto positive coinvolgono anche Germania e Turchia, entrambe sul +20,0%.

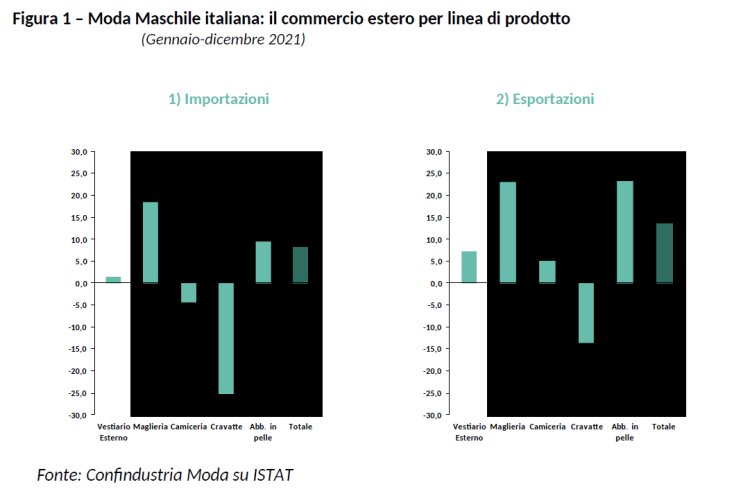

Guardando al dato di interscambio di moda maschile non più per Paese, ma per prodotto si assiste ad un’ottima performance con riferimento all’export di maglieria esterna, in aumento del +23,1% su base annua, e, pur su valori molto inferiori, di abbigliamento in pelle (+23,2%).

L’export di abbigliamento confezionato è cresciuto del +7,2%, quello di camiceria del +5,2%. Restano in flessione le vendite estere di cravatte, in calo del -13,6% su base annua. Se paragonate con l’anno 2019, le esportazioni di maglieria e pelle risultano più elevate, le prime del +7,3%, le seconde del +2,9%. Le altre tre merceologie di cui si compone la moda maschile risultano, invece, ancora inferiori: l’export di abbigliamento del -11,6%, l’export di camiceria del -19,2%, mentre le vendite estere di cravatte del -50,5%.

Relativamente all’import, il ritmo più vivace, pari al +18,4%, interessa ancora la maglieria, mentre la confezione non va oltre al +1,4%. L’import di abbigliamento in pelle ha registrato una dinamica pari al +9,4%. Al contrario, le importazioni di camiceria e di cravatte risultano entrambi in calo rispettivamente del -4,4% e del -25,3%.

Al momento di chiusura della presente nota non essendo ancora stati diffusi i dati relativi ai primi mesi dell’anno, non è possibile dar conto della reazione della moda maschile alle nuove complessità conseguente al conflitto russo-ucraino, mercato questo pur non particolarmente rilevante per il settore come ricordato prima (2,2% incidenza sul totale export settoriale 2021), piuttosto che ai nuovi focolai Covid-19 in Asia.

Nel breve i timori maggiori sono da ricondurre alla pressione sui costi, in termini di energia, noli e trasporti, tempi di approvvigionamento/consegna, nonché il possibile rallentamento della domanda dovuto a un clima di maggior incertezza.

Pubblicazione a cura di Confindustria Moda

La presente pubblicazione (in seguito Documento) è opera esclusiva ed originale di Confindustria Moda a favore della Federazione Tessile e Moda – SMI (per il tramite di Tessile & Moda Service – Soc. Unipersonale). Confindustria Moda è impegnata in numerose attività avente ad oggetto la tutela e la promozione degli interessi di categoria delle imprese dei settori aderenti. Il presente Documento, realizzato per Pitti Immagine srl, è destinato ad essere distribuito via posta, elettronica o ordinaria, e non può essere ridistribuito, riprodotto, pubblicato o alterato in alcuna delle sue parti da soggetti non espressamente autorizzati. Tutti i diritti di autore sono riservati. Il Documento ha finalità puramente informative e non rappresenta né un’offerta né una sollecitazione ad effettuare alcuna operazione. Le informazioni, le opinioni, le valutazioni e le previsioni contenute nel Documento sono state ottenute o derivano da fonti che Confndustria Moda ritiene attendibili, ma che non costituiscono in alcun modo una forma di garanzia sia implicita sia esplicita e di cui, pertanto, Confndustria Moda e la Federazione Tessile e Moda non si ritengono responsabili.