Preconsuntivo 2018 della pelletteria italiana (a cura di Confindustria Moda)

gennaio 31 | Pubblicato da Luigi Sorreca | Economia, NewsIL SETTORE DELLA PELLETTERIA ITALIANA

Trainato dalle esportazioni, il settore della pelletteria italiana archivia un 2018 indubbiamente favorevole, dopo gli ottimi risultati raggiunti a consuntivo 2017. E’ cresciuto significativamente il fatturato estero – che ha registrato in percentuale l’incremento più sostenuto tra tutte le componenti del comparto moda-accessorio nazionale – e si è irrobustito ulteriormente l’attivo del saldo commerciale, confermando l’apporto decisamente positivo del settore alla bilancia dei pagamenti italiana.

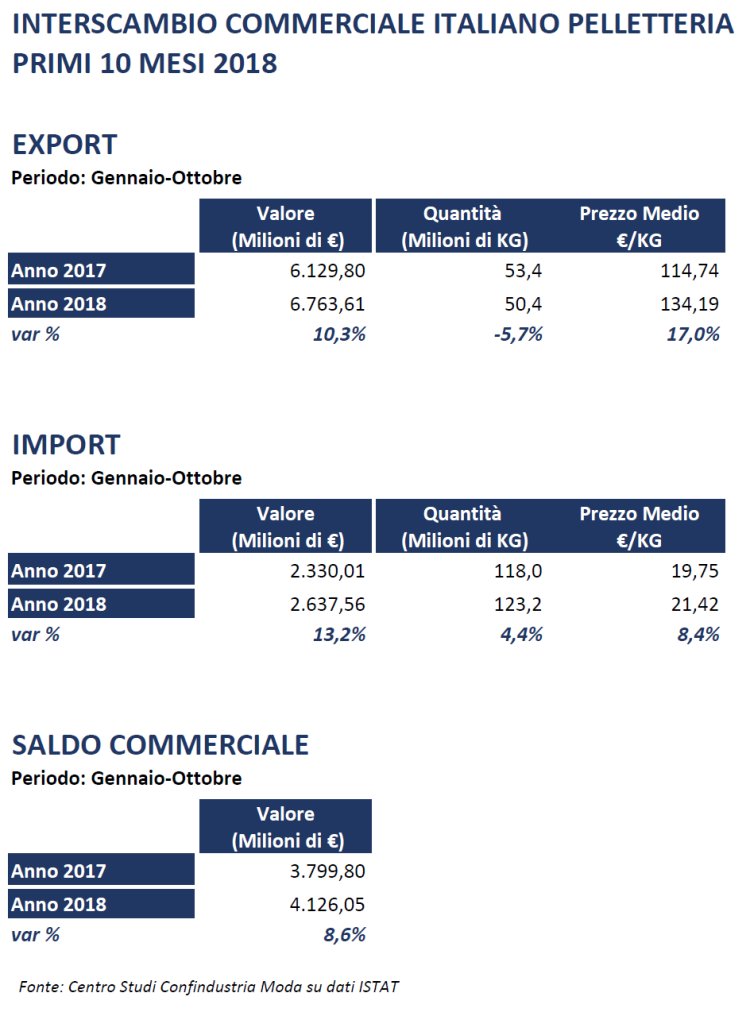

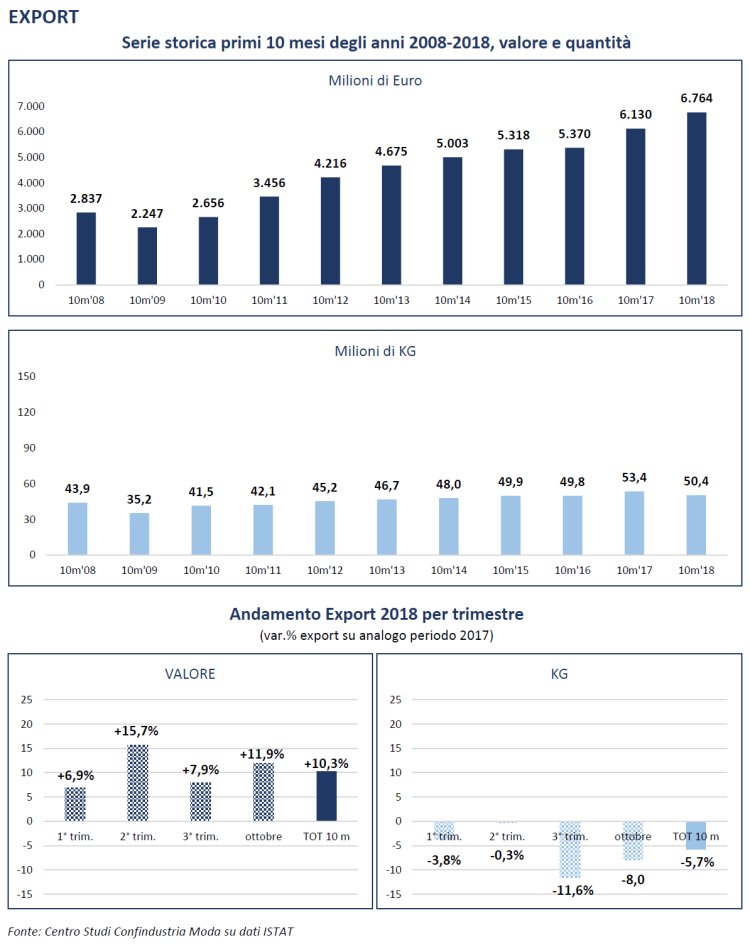

Nonostante un contesto macroeconomico internazionale non facile – caratterizzato dal rallentamento degli scambi mondiali nella seconda parte dell’anno (su cui hanno pesato minacce protezionistiche, tensioni geopolitiche e stagnazioni dei consumi diffuse) e dall’indebolimento della crescita nell’area euro – nei primi 10 mesi del 2018 l’export di beni di pelletteria ha segnato un aumento del +10,3%, sfiorando i 6,8 miliardi di euro (634 milioni di euro in più sull’analogo periodo 2017). Un altro incremento a doppia cifra dunque, dopo il +13,2% registrato nel 2017, che ha permesso il conseguimento di un nuovo record assoluto per le vendite all’estero, anche al netto delle dinamiche inflattive.

Non mancano, in un quadro così confortante, elementi meno premianti e spunti di riflessione. A cominciare dalla contrazione registrata in termini fisici (i KG esportati sono scesi del 5,7% rispetto a gennaio-ottobre 2017), con un aumento del 17% del prezzo medio al KG. Benché tale risultato resti di assoluto rilievo (i 50,4 milioni di KG rappresentano infatti, dopo i 53,4 milioni del 2017, il secondo miglior risultato dell’ultimo decennio), il sensibile innalzamento nei prezzi medi conferma (oltre all’indiscusso livello qualitativo delle produzioni artigianali Made in Italy) il ruolo ormai determinante, nelle performance settoriali complessive, svolto dai grandi gruppi mondiali del lusso, per molti dei quali l’anno si è chiuso con risultati brillanti.

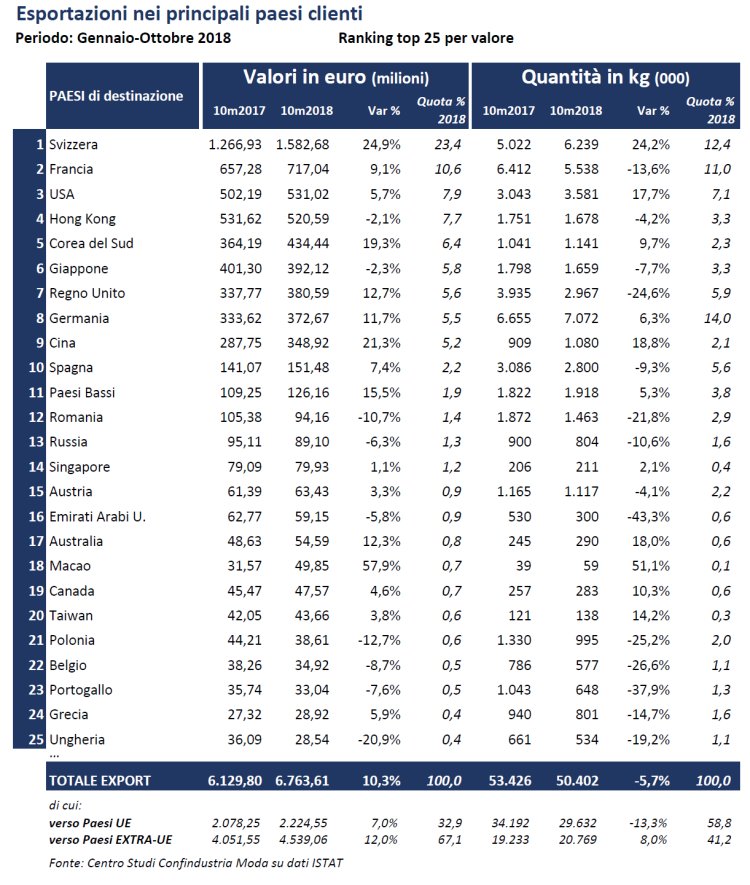

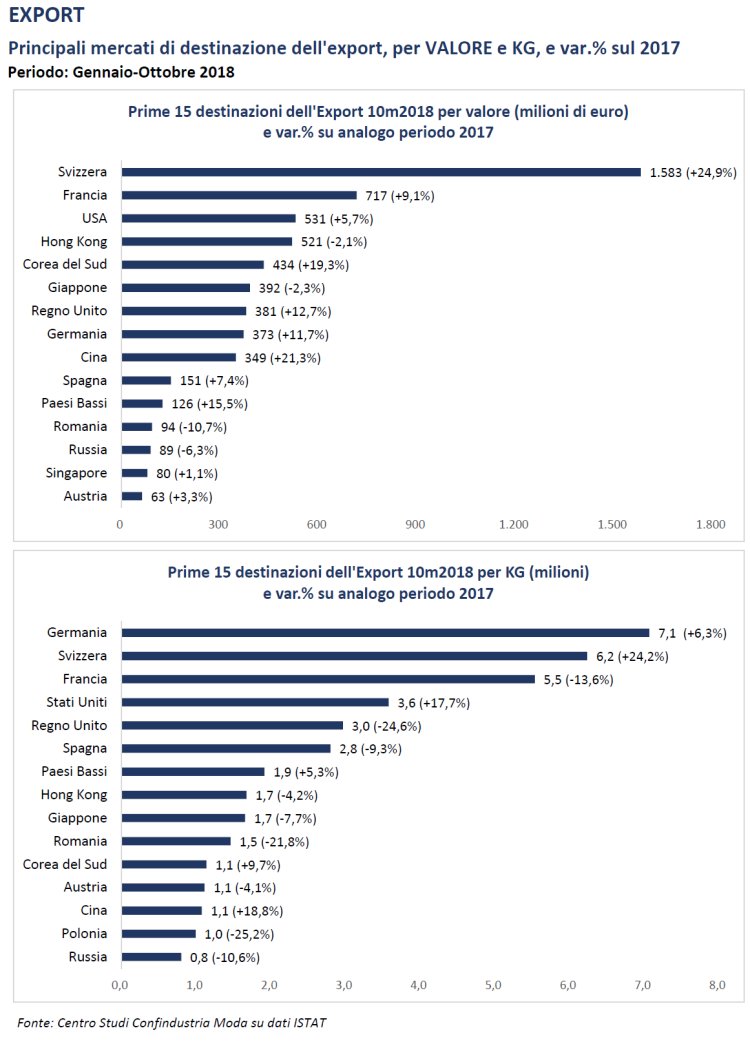

Lo dimostrano il +24,9% in valore e il +24,2% nei KG delle esportazioni verso la Svizzera, hub logistico di molte griffe internazionali della moda che da lì commercializzano i prodotti in tutto il mondo (Italia inclusa, come indica la presenza del paese elvetico ai primi posti della graduatoria dell’import per nazione di provenienza).

La media generale “nasconde” dunque – accanto ai trend fortemente positivi registrati più frequentemente dai grandi brand del lusso – uno scenario più variegato e complesso, in cui permangono aziende con performance meno profittevoli o addirittura negative. Ulteriore conferma in questo senso è fornita dai dati di Movimprese, che segnalano, nei primi 9 mesi dell’anno, un saldo negativo nel numero di aziende attive pari a 45 unità, considerando sia industria che artigianato, rispetto a dicembre 2017 (-1,0%).

Perdurano inoltre sul fronte interno le difficoltà legate alla prolungata stagnazione della domanda. I dati sui consumi degli Italiani descrivono un 2018 ancora sottotono, con una sostanziale invarianza negli acquisti in quantità

La concomitante crescita dell’import ha inasprito ulteriormente la competizione sul mercato domestico. Le elaborazioni del Centro Studi di Confindustria Moda stimano a preconsuntivo – per l’insieme degli operatori con sede sul territorio italiano – un incremento del fatturato del +3,1%: un trend più modesto rispetto al +5,7% del consuntivo 2017 ma comunque non trascurabile, soprattutto alla luce dell’intonazione assai poco brillante dell’economia italiana.

Tornando all’analisi dei dati di interscambio diffusi da Istat, ulteriori considerazioni possono essere fatte sia riguardo ai singoli paesi che alle tipologie merceologiche.

L’EXPORT

Partendo dalle destinazioni dell’export, i mercati dell’Unione Europea mostrano nell’insieme un confortante +7% in valore, ma con una contrazione di oltre il 13% nei KG. L’andamento negativo nelle quantità ha interessato diversi importanti paesi (Francia – 13,6%, Regno Unito -24,6%, Spagna -9,3%). Cresce invece, anche nei KG (+6,3%), la Germania, che consolida così il primato nella graduatoria in quantità dei mercati di sbocco. Un trend ancor più favorevole ha interessato i flussi extra-UE, che evidenziano – assieme ad una crescita del 12% in valore nel complesso – un +8% anche nei KG. Accanto alla già citata performance della Svizzera, risultati significativi sono stati ottenuti in Far East e Nord America, due fondamentali aree di destinazione per la pelletteria italiana. In Estremo Oriente (+7,9% in valore e +1,9% nei KG globalmente), le crescite registrate per Corea del Sud (+19,3% valore) e Cina (+21,3%) hanno compensato gli andamenti negativi di Hong Kong (-2,1%, sceso al quarto posto nella graduatoria clienti, scavalcato dagli USA) e Giappone (-2,3%, con un -7,7% nei KG). Per quest’ultimo, l’entrata in vigore dell’accordo di libero scambio con la UE – che prevede il graduale abbassamento dei dazi, fino alla completa liberalizzazione nell’arco di un decennio – apre interessanti prospettive di sviluppo per gli operatori dell’area pelle. Pressoché stabile Singapore (+1,1%, con +2,1% nei KG), dopo il brusco arretramento che aveva registrato a consuntivo 2017.

Nel continente americano, indicazioni positive sia per gli USA (+5,7% in valore e +17,7% nei KG), dove si sono attenuati i venti protezionistici e le minacce reciproche di ritorsioni commerciali con la UE, che per il Canada (+4,6% valore e +10,3% quantità), con cui a fine settembre 2017 è entrato in vigore – pur se in via provvisoria ma con l’abbattimento dei dazi – l’accordo CETA.

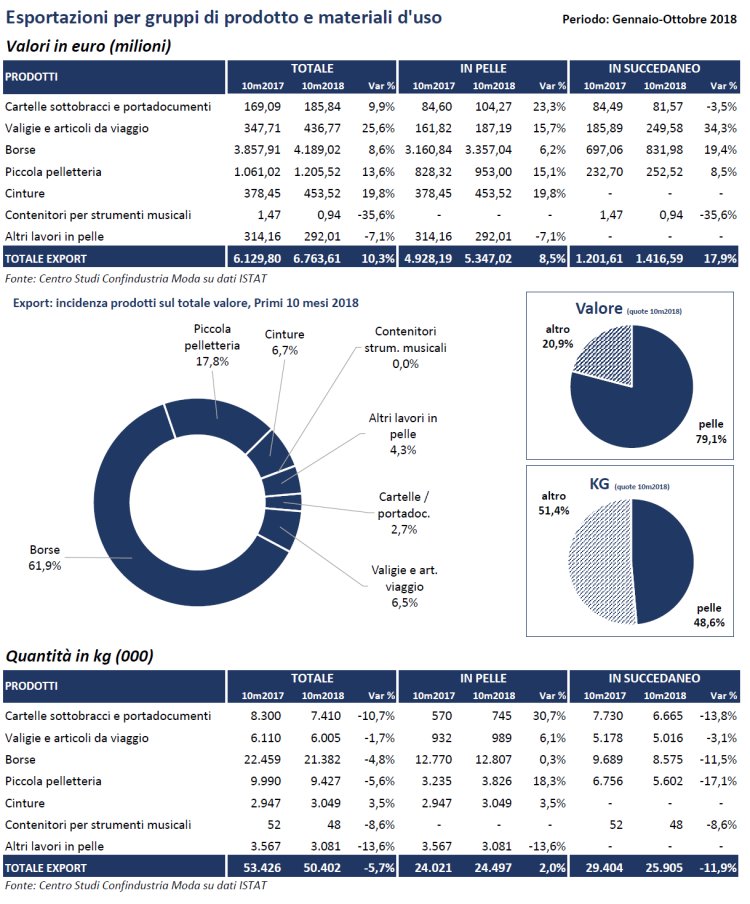

In Russia, la fase di parziale recupero che aveva caratterizzato sia il 2016 che il 2017 si è interrotta (-6,3% in valore e -10,6% in quantità nei primi 10 mesi 2018); prosegue invece in Ucraina (+3,3% in valore e +9,5% nei KG). In Medio Oriente, male gli Emirati Arabi (-5,8% valore, con un forte calo nei KG) e l’Arabia Saudita (-6,8%). La Turchia (-3,2% in valore e -8,1% nelle quantità), in seguito alla pesante crisi monetaria esplosa in estate, è uscita dalla top25 dei clienti in valore (è ora ventisettesima). Sempre relativamente ai mercati di sbocco, va sottolineato che anche nel 2018 le prime sei destinazioni dell’export (Svizzera, Francia, USA, Hong Kong, Sud Corea e Giappone) coprono oltre il 60% delle vendite estero settoriali in valore. Con riferimento alle categorie merceologiche, risultano in crescita in termini di valore sia le esportazioni di prodotti in pelle (+8,5%) – che garantiscono poco meno dell’80% del fatturato estero – che di quelli realizzati in materiali alternativi (+17,9%).

Opposto però l’andamento in quantità: il -5,7% fatto segnare nel complesso dall’export è infatti interamente da attribuire alla frenata delle vendite di articoli in succedaneo (-12%): i beni in pelle, vanto delle produzioni Made in Italy, segnano infatti un aumento, per quanto contenuto (+2%). Tra questi ultimi, se borse (+0,3%) e cinture (+3,5%) evidenziano dinamiche di lieve crescita nei KG, non così la piccola pelletteria (portafogli, borsellini, portachiavi, astucci per oggetti…), che registra un +18,3%.

L’IMPORT

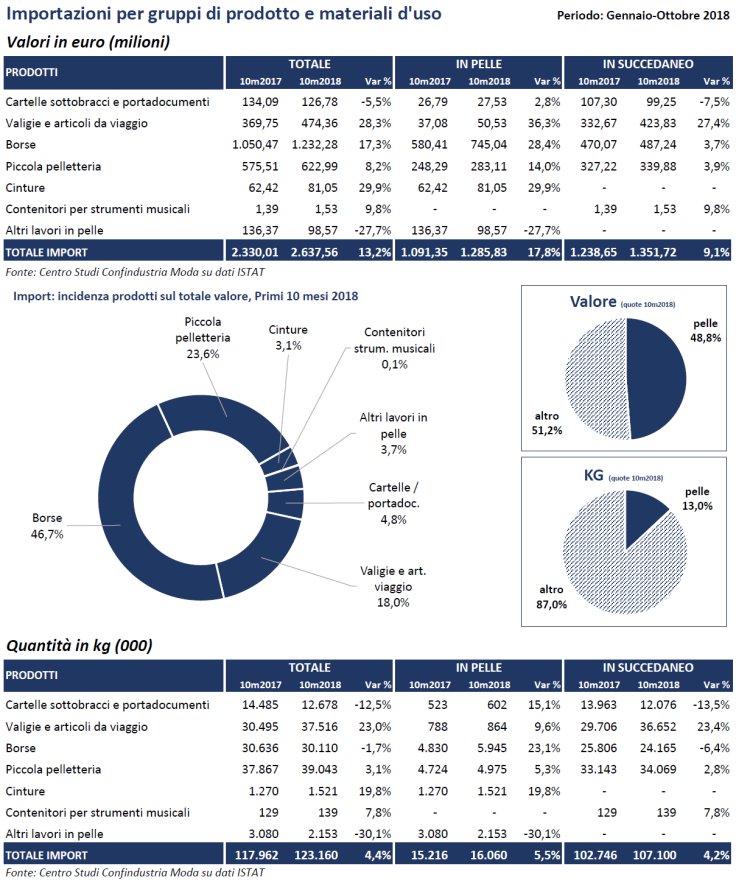

L’import risulta in crescita, nei primi 10 mesi 2018, del +13,2% in valore e del +4,4% in KG. Cifre che – alla luce dello scarso dinamismo della domanda interna – suggeriscono, oltre ad un intensificarsi della pressione competitiva sul mercato nazionale, un aumento delle operazioni di pura commercializzazione di beni destinati alla successiva riesportazione. Sono entrati in Italia prodotti per 123,2 milioni di KG, 5,2 milioni in più rispetto a gennaio/ottobre 2017, di cui 78,6 milioni dal Far East. Resta molto elevato il divario tra i prezzi medi al KG dei prodotti importati (21,42 euro) e in uscita (134,19 euro), anche perché solo il 13% delle quantità introdotte in Italia è realizzato in pelle.

La Cina, malgrado perda il 7,1% in valore e il 5,7% nelle quantità, si conferma di gran lunga il primo fornitore, con una quota prossima al 60% sul totale KG; decisamente più modesta, in ragione del valore medio molto basso (10,27 euro/KG, ovvero tre volte e mezzo inferiore a quello degli altri paesi di origine), l’incidenza sul totale valore (pari al 28% circa).

IL SALDO COMMERCIALE

Con riferimento ai primi 10 mesi 2018, il saldo commerciale evidenzia un attivo di 4,13 miliardi di euro, in aumento del +8,6% sull’analogo periodo 2017. La pelletteria risulta al 5° posto nella graduatoria nazionale per saldo attivo tra i 99 capitoli merceologici di cui si compone la classificazione doganale.

I CONSUMI

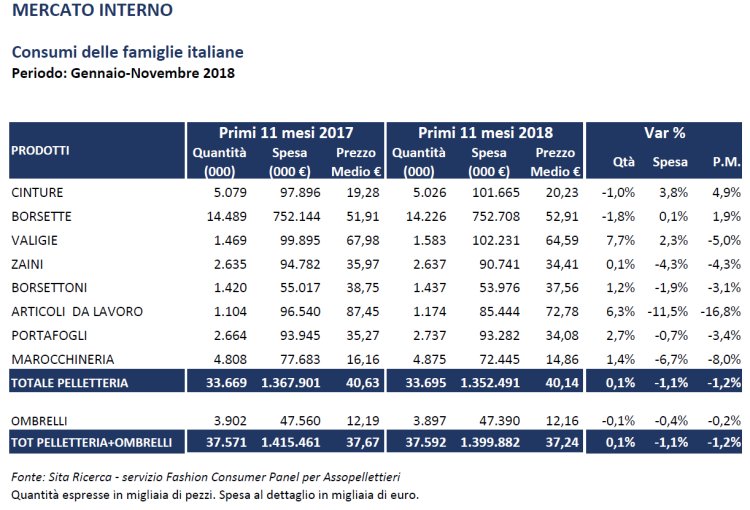

Nessuna evoluzione favorevole, infine, nei consumi delle famiglie italiane. Le prime timide indicazioni di possibile “risveglio” emerse dai dati relativi al secondo trimestre (+2,5% tendenziale in spesa) e al successivo bimestre estivo luglio/agosto (+1,2%) – che lasciavano sperare in un’inversione del ciclo – hanno trovato repentina smentita nelle rilevazioni dei mesi successivi, nuovamente di segno negativo. Secondo il Fashion consumer panel di Sita Ricerca, nei primi 11 mesi del 2018 gli acquisti in Italia di beni di pelletteria sono rimasti pressoché stabili in quantità (+0,1%), ma con una riduzione dell’1,1% in termini di spesa (e del -1,2% nel valore medio unitario, a testimonianza dell’attenzione costante al fattore prezzo).

L’analisi per tipologia evidenzia un andamento penalizzante in quantità per le due voci principali: borsette (-1,8%) – il bene di gran lunga più acquistato, che incide per oltre la metà sulla spesa complessiva di pelletteria – e cinture (-1%). Segni positivi, almeno in volume, per tutti gli altri prodotti: dal +0,1% degli zaini (in calo però del 4,3% in spesa) al +7,7% delle valigie.

Pur non essendo ancora disponibili dati a consuntivo sull’andamento dei singoli canali di vendita, dovrebbero trovare conferma le indicazioni emerse nella prima metà dell’anno, che mostravano il perdurare delle difficoltà per i negozi indipendenti e dinamiche più premianti per le catene di negozi e gli acquisti online. Questi ultimi sono destinati ad aumentare ulteriormente l’incidenza sul totale spesa, cresciuta velocemente negli anni recenti fino a valere il 12,8% del totale acquisti nella prima metà 2018 (la stessa quota era pari ad un modesto 4,2% a consuntivo 2013).