La moda femminile italiana nel 2019-2020

settembre 30 | Pubblicato da Luigi Sorreca | Economia, NewsIl bilancio settoriale del 2019

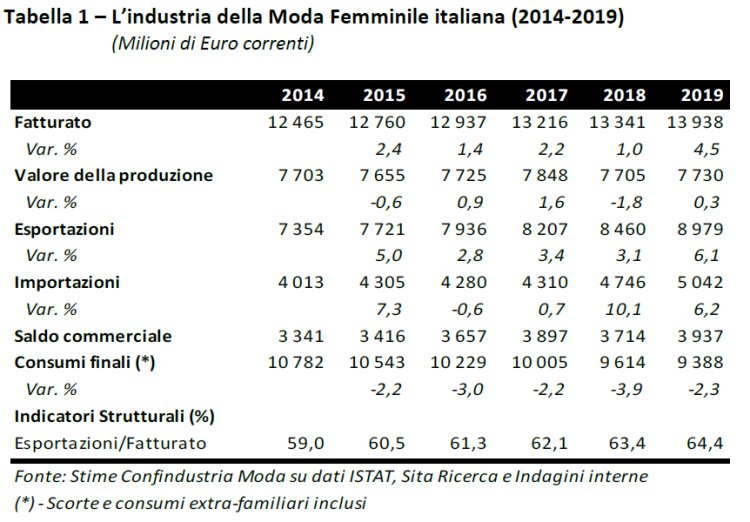

L’industria italiana della moda femminile (nella presente accezione comprensiva di vestiario esterno, maglieria, camiceria e abbigliamento in pelle) resta caratterizzata da una dinamica di segno positivo, riconducibile in via principale alle performance ottenute oltreconfine. Sulla base dei dati elaborati dal Centro Studi di Confindustria Moda, nel 2019 il turnover di settore ha messo a segno un aumento del +4,5%; in un anno il womenswear guadagna, pertanto, quasi 600 milioni di euro, avvicinandosi ai 14 miliardi.

Il tasso di crescita settoriale registrato a consuntivo risulta, dunque, ampiamente superiore rispetto alle stime rilasciate lo scorso Febbraio (+2,7%), in virtù di un andamento dell’export rivelatosi più favorevole di quanto prudentemente si era prospettato sul finire dello scorso anno.

L’evoluzione settoriale risulta positiva come quella registrata dalla moda maschile, pur avendo archiviato quest’ultima dinamiche più vivaci in termini di export (+9,9%) e, quindi, di turnover (+6,6%).

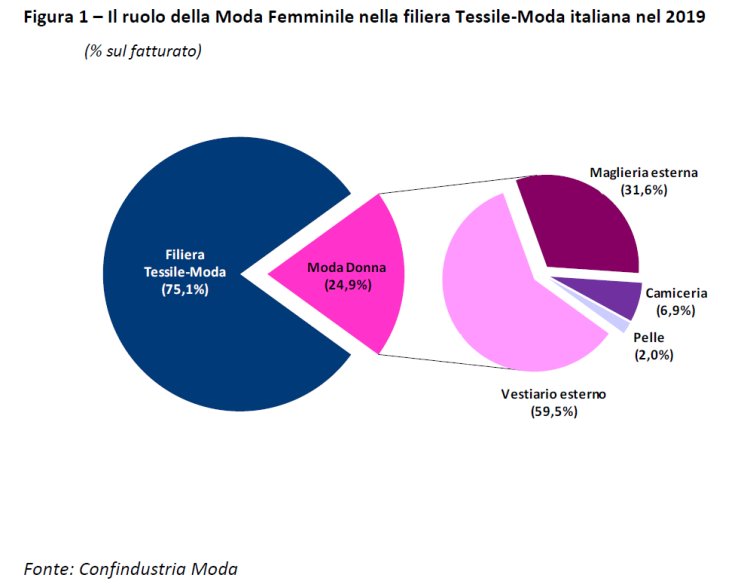

Nell’ambito della filiera Tessile-Moda nazionale il womenswear riveste un ruolo di primo piano, assicurando il 24,9% del fatturato complessivamente generato (Fig. 1). Il trend positivo ha interessato tutti i comparti di cui si compone la moda donna, pur su toni di entità differenti; in particolare, la confezione (che, si ricorda, concorre al 59,5% della moda donna) archivia una crescita del +2,1%, la maglieria raggiunge un tasso del +9,9%, la camiceria segna una variazione del +3,3%, e infine la pelle frena al +0,5%.

Con riferimento al valore della produzione effettuata in Italia (variabile calcolata al netto dei proventi derivanti dalla commercializzazione di prodotti importati) il bilancio settoriale mostra un recupero rispetto al calo del 2018 fino a raggiungere un +0,3% su base annua, a fronte di un approvvigionamento dall’estero in crescita su ritmi sempre elevati.

A conferma delle più recenti tendenze di mercato, per la moda donna italiana la domanda interna è rimasta riflessiva, mentre la domanda estera si è rivelata ancora una volta particolarmente favorevole, come del resto ininterrottamente dal 2010.

Nello specifico, nel 2019 le vendite sui mercati internazionali, grazie ad un aumento su base annua del +6,1% (su ritmi doppi, quindi, rispetto a quelli archiviati nel 2018), hanno raggiunto 8.979 milioni di euro, concorrendo così al 64,4% del turnover settoriale.

Parallelamente l’import, decelerando rispetto al 2018, cresce su ritmi analoghi alle esportazioni, ovvero nella misura del +6,2%, superando quindi i 5 miliardi di euro.

A fronte del suddetto andamento degli scambi con l’estero in entrata ed in uscita dall’Italia, l’avanzo commerciale della moda donna si porta a 3,93 miliardi di euro (in aumento, dunque, di circa 223 milioni rispetto all’avanzo 2018).

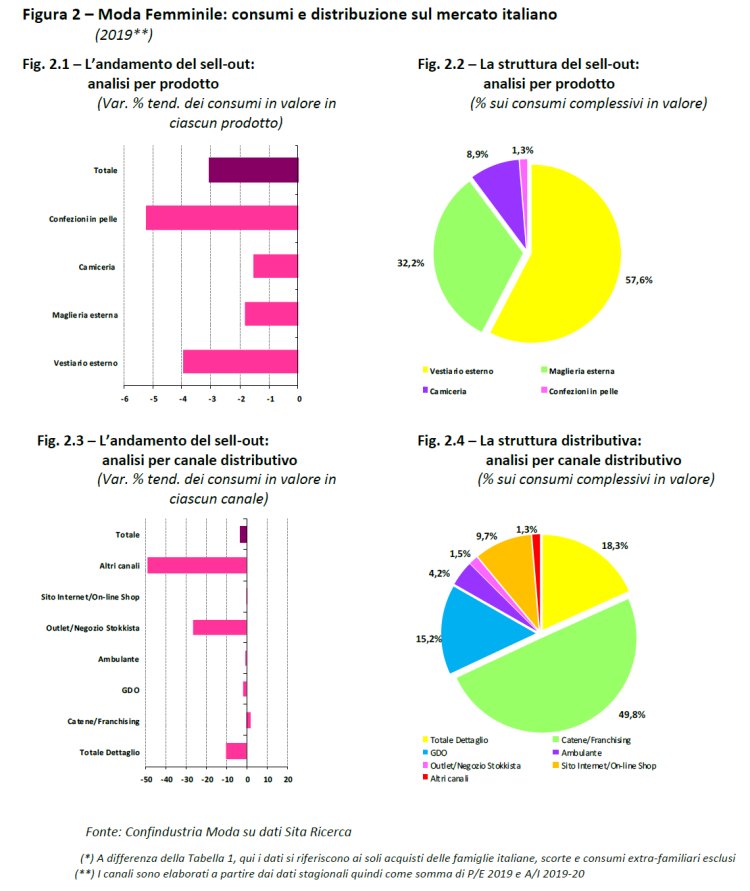

Relativamente al mercato italiano, sulla base delle elaborazioni del Centro Studi di Confindustria Moda sui dati rilevati da Sita Ricerca, nel 2019 la moda femminile si conferma in flessione, pur rallentando il calo rispetto alla dinamica accusata nel corso del 2018.

L’anno solare 2019 archivia infatti una flessione pari al -2,3%.

Se si considera, invece, il periodo compreso tra la Primavera/Estate 2019 e l’Autunno/Inverno 2019-2020, il sell-out di moda femminile presenta una flessione pari al -3,1% in termini di spesa corrente rispetto alle corrispondenti stagioni del 2018-2019. Nell’arco temporale monitorato il calo ha colpito tutte le merceologie qui considerate. Gli acquisti di camiceria contengono la flessione al -1,5%, mentre quelli di maglieria perdono il -1,8%. Il sell-out di capi confezionati (maggioritari, con un’incidenza del 57,6%) arretra del -4,0%. Come ormai da diverse stagioni, prosegue il calo dell’abbigliamento in pelle, pari nello specifico al -5,2%.

Osservando le performance ottenute dai singoli format distributivi (Fig. 2.3), si può cogliere al meglio l’evoluzione di paradigma che sta coinvolgendo le consumatrici italiane, il loro stile e le loro preferenze. Nel periodo in esame le catene, primo canale per valore di moda donna intermediato con uno share del 49,8%, si rivelano in controtendenza rispetto alla media del mercato, facendo registrare una dinamica del +1,8%. In territorio positivo si muove anche l’e-commerce che mostra una crescita del +0,8%; grazie anche a tale risultato raggiunge una quota del 9,7% del totale sell-out. Nel medesimo periodo le vendite on-line di menswear, a quota 7,8% del proprio segmento di mercato, erano cresciute del +7,1%.

Di contro, il dettaglio indipendente resta caratterizzato da un andamento negativo, accusando nello specifico una perdita delle vendite intermediate pari al -10,1%; passa così a un’incidenza del 18,3% sul totale mercato (in calo, dunque di 1,4 punti percentuali rispetto al corrisponde periodo del 2018). La GDO, a quota 15,2%, archivia un decremento sopra media pari al -1,7%. In ambito GDO, i grandi magazzini hanno frenato al -0,6, mentre le grandi superfici cedono il -8,3%; di contro il food rimbalza del +14,9%.

Vendite in calo, infine, si riscontrano sia per l’outlet sia per gli ambulanti, oltre che per la residuale categoria degli “altri canali”.

I primi dati di sell-out relativi alla prima parte della P/E 2020 (marzo-giugno), pur provvisori, risentono inevitabilmente dell’emergenza sanitaria e della conseguente chiusura delle attività economiche non essenziali, tra cui il retail di abbigliamento. Per la moda femminile si riscontrano cedimenti del -70,0% e più nel bimestre marzo-aprile, mentre nel maggio-giugno di oltre il -40,0% per la camiceria femminile, di oltre il -35,0% per la confezione e la maglieria.

Il commercio con l’estero nel primo semestre del 2020

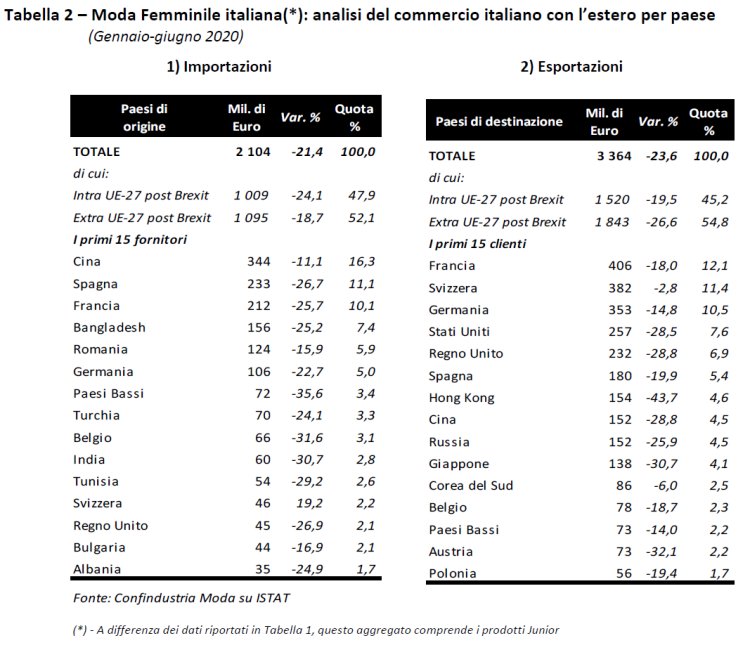

Con riferimento al 2020, i dati oggi disponibili sono relativi al primo semestre e risultano inevitabilmente condizionati dallo scoppio della pandemia Covid-19. In linea con la filiera Tessile-Abbigliamento nel suo complesso (-24,2%), la moda donna vede le vendite estere in calo del -23,6%, l’import del -21,4%.

Le vendite di moda donna passano, pertanto, a circa 3,4 miliardi di euro, assicurando un saldo positivo di comparto per 1,3 miliardi. Rispetto al primo semestre del 2019 l’export brucia oltre un miliardo di euro, mentre il saldo perde 465,3 milioni.

Focalizzando l’analisi sull’export, dopo un primo bimestre avviatosi favorevolmente (+1,8%), l’epidemia Covid-19 non ha certo risparmiato il womenswear. Il mese di marzo cede rispetto a marzo 2019 il -24,9%, ma è aprile a rivelarsi ben peggiore, perdendo il -73,3% su base tendenziale. In maggio il comparto si mantiene in area negativa, ma si fa strada un deciso rallentamento del tasso di caduta, che si traduce in un -47,4% sui livelli di maggio 2019; tale trend prosegue anche in giugno, mese che chiude contenendo la variazione al -14,1%.

Analizzando le performance per macro-area geografica, nel caso dell’export l’area intra-UE registra mediamente una dinamica meno negativa (-19,5%) rispetto alle aree extra-UE (-26,6%); di contro, nel caso dell’import il calo intra-comunitario, pari al -24,1%, supera quello extra-UE pari al -18,7%.

Guardando ai singoli mercati di destinazione della moda femminile italiana, nel Vecchio Continente la Francia perde il -18,0%, la Germania il -14,8%, il Regno Unito il -28,8%, la Spagna il -19,9%, mentre la Svizzera, sempre più hub logistico anche in questo comparto, contiene il decremento al -2,8%. Passando al resto del Mondo, gli USA cedono il -28,5% portandosi a poco più di 250 milioni; la Russia, scivolata in nona posizione per valore di export, perde il -25,9%. Con riferimento all’Estremo Oriente, Hong Kong cede il -43,7%, la Cina il -28,8%, il Giappone il -30,7% e solo la Corea del Sud contiene la flessione al -6,0%, performance “migliore” tra quelle accusate tra i primi 15 sbocchi del comparto (Svizzera esclusa).

Guardando ai singoli mercati di destinazione della moda femminile italiana, nel Vecchio Continente la Francia perde il -18,0%, la Germania il -14,8%, il Regno Unito il -28,8%, la Spagna il -19,9%, mentre la Svizzera, sempre più hub logistico anche in questo comparto, contiene il decremento al -2,8%. Passando al resto del Mondo, gli USA cedono il -28,5% portandosi a poco più di 250 milioni; la Russia, scivolata in nona posizione per valore di export, perde il -25,9%. Con riferimento all’Estremo Oriente, Hong Kong cede il -43,7%, la Cina il -28,8%, il Giappone il -30,7% e solo la Corea del Sud contiene la flessione al -6,0%, performance “migliore” tra quelle accusate tra i primi 15 sbocchi del comparto (Svizzera esclusa).

Passando all’analisi dei principali supplier, la Cina si conferma al primo posto; evidenziando, peraltro, una flessione migliore della media, pari al -11,1%, copre il 16,3% del totale importato a valore, in aumento dunque rispetto allo share del 14,5% archiviato nel gennaio-giugno 2019. Spagna, Francia e Bangladesh arretrano, invece, su tassi del -25,0/-26,0%. Le merci provenienti dalla Romania calano del -15,9%, dalla Germania del -22,7%. Paesi Bassi e Belgio, tradizionali ingressi per produzioni asiatiche, lasciano sul campo oltre il -30,0%.

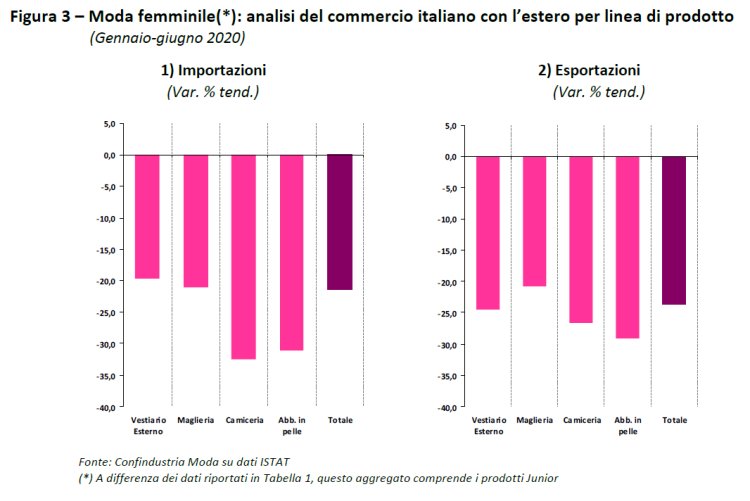

Disaggregando il dato per linea di prodotto (cfr. Fig. 3), nel primo semestre del 2020 il fatturato estero presenta contrazioni negative di entità piuttosto simile, comprese tra il -20,0% e il -30,0%. L’export di maglieria, infatti, flette del -20,8%, quello della confezione del -24,4%; perdite maggiori si registrano per camiceria (-26,6%) e infine per la pelle (-29,1%).

Nel caso delle importazioni si registra un decremento del -19,7% per la confezione e del -21,0% per la maglieria; per camiceria e confezione in pelle, invece, la flessione supera il -30,0%.

Nel caso delle importazioni si registra un decremento del -19,7% per la confezione e del -21,0% per la maglieria; per camiceria e confezione in pelle, invece, la flessione supera il -30,0%.

Pubblicazione a cura di Confindustria Moda

La presente pubblicazione (in seguito Documento) è opera esclusiva ed originale di Confindustria Moda a favore della Federazione Tessile e Moda – SMI (per il tramite di Tessile & Moda Service – Soc. Unipersonale). Confindustria Moda è impegnata in numerose attività aventi ad oggetto la tutela e la promozione degli interessi di categoria delle imprese dei settori aderenti. Il presente Documento, realizzato per Pitti Immagine srl, è destinato ad essere distribuito via posta, elettronica o ordinaria, e non può essere ridistribuito, riprodotto, pubblicato o alterato in alcuna delle sue parti da soggetti non espressamente autorizzati. Tutti i diritti di autore sono riservati. Il Documento ha finalità puramente informative e non rappresenta né un’offerta né una sollecitazione ad effettuare alcuna operazione. Le informazioni, le opinioni, le valutazioni e le previsioni contenute nel Documento sono state ottenute o derivano da fonti che Confindustria Moda ritiene attendibili, ma che non costituiscono in alcun modo una forma di garanzia sia implicita sia esplicita e di cui, pertanto, Confindustria Moda e la Federazione Tessile e Moda non si ritengono responsabili.