LA MODA JUNIOR NEL 2021-2022 (Nota a cura di SMI)

gennaio 12 | Pubblicato da Luigi Sorreca | Economia, NewsIl bilancio preconsuntivo del 2021

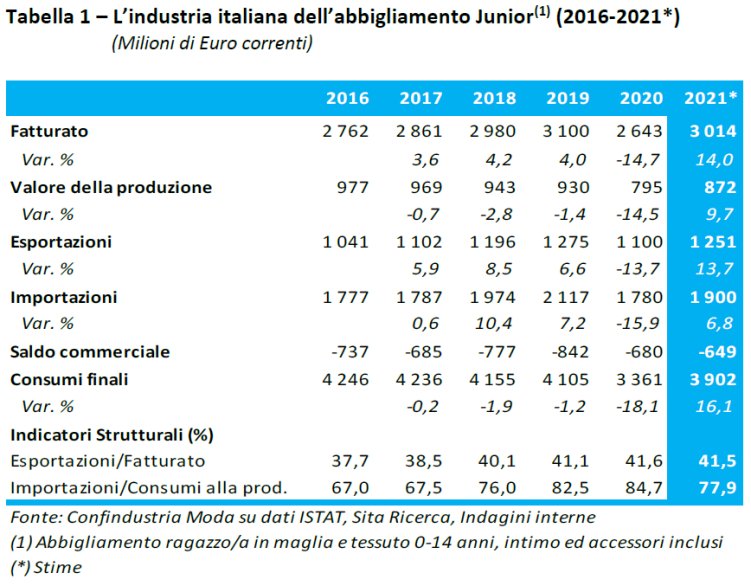

Lasciatosi alle spalle il calo del 2020 (-14,7%), il comparto della moda junior (accezione questa che comprende l’abbigliamento in maglia e tessuto per ragazzi/e di età tra 0-14 anni, intimo ed accessori inclusi), secondo le stime preliminari effettuate dal Centro Studi di Confindustria Moda, è atteso chiudere il 2021 in territorio positivo. Più in particolare, per il turnover settoriale si prospetta un recupero del +14,0%. Il turnover settoriale dovrebbe così riportarsi poco oltre i 3 miliardi di euro. A confronto con il 2019, il fatturato conterrebbe la perdita al -2,8%.

Con riferimento al valore della produzione (variabile che, si ricorda, prova a quantificare l’attività produttiva svolta in Italia, al netto della commercializzazione di prodotti importati) si prevede un ritorno della dinamica di segno positivo, stimato nell’ordine del +9,7%, segnando tuttavia un maggior divario rispetto al valore del 2019.

Guardando alle performance oltreconfine, per la moda junior si stima un recupero medio annuo delle vendite estere corrispondente al +13,7%; il valore delle esportazioni di comparto dovrebbe, quindi, passare sui 1.251 milioni di euro, concorrendo al 41,5% del turnover settoriale.

Non di meno, anche con riferimento all’import, si rileva un cambio di passo: al calo del 2020 fa seguito una crescita del +6,8%, per un valore complessivo di quasi 1,9 miliardi (ovvero -10,2% a confronto con il livello 2019).

La dinamica prevista per i flussi commerciali in entrata e in uscita dall’Italia determinerebbe un miglioramento del deficit commerciale di comparto, a -649 milioni di euro (con un guadagno, quindi, di circa 31 milioni in dodici mesi).

Secondo le previsioni del Centro Studi di Confindustria Moda, i consumi nazionali (in tale accezione comprensivi dei consumi delle famiglie, dei consumi extra-familiari e delle scorte) archivieranno il 2021 in territorio positivo, evidenziando un rimbalzo nell’ordine del +16,1% rispetto al risultato archiviato nel 2020. Il gap rispetto al consuntivo di mercato 2019 si attesterebbe sul -4,9%.

Relativamente ai mercati esteri, è possibile circoscrivere l’analisi al solo abbigliamento per neonati (per il quale si possono isolare le voci doganali di pertinenza e, quindi, i flussi commerciali con l’estero per Nazione). Secondo quanto rilevato da ISTAT, l’export di moda bébé, che nel medesimo periodo del 2020 aveva contenuto il calo al -10,8% (a differenza del totale Tessile-Abbigliamento, in perdita del -17,8%), nei primi nove mesi del 2021, ha messo a segno un incremento del +23,1%, portandosi a 113,6 milioni di euro. Più in dettaglio, da gennaio a settembre 2021 la Spagna, come nel biennio precedente, si conferma il primo sbocco per la moda bébé, pur restando interessata da una contrazione pari al -5,2%; la Svizzera passata al secondo posto, cresce del +7,0%, dato che comprova l’ampio favore riservato dal mercato globale, verso cui verranno in gran parte redistribuiti i capi di moda bébé di origine italiana. Un’evoluzione molto positiva caratterizza anche l’export destinato in Francia, interessato da un incremento del +88,9%. Il Regno Unito risulta, invece, colpito ancora da una dinamica di segno negativo (come per il TA complessivo), pari al -24,0%. Decisamente favorevole si è rivelata la performance degli Emirati Arabi, in crescita del +159,5%. Mercati strategici come Germania e Stati Uniti presentano un trend positivo, rispettivamente pari a +27,3% e +94,3%. Di contro, cedono il -7,3% le vendite di moda bébé destinate al mercato russo. La Corea del Sud, dopo il mini-boom anti-ciclico dello scorso anno, registra un +102,3% nel periodo in esame, raggiungendo quasi 3 milioni di euro.

Sempre con riferimento al solo abbigliamento bébé, le importazioni dall’estero in Italia, che da gennaio a settembre 2020 avevano accusato una flessione prossima al -21,0%, nei primi nove mesi del 2021 sperimentano un ritorno alla crescita nella misura del +8,2%. Come noto, l’import di tale segmento risulta particolarmente concentrato, visto che i primi cinque fornitori concorrono al 71,5% del totale. Detti top-supplier presentano tutti un recupero, pur su ritmi differenziati, dei flussi verso l’Italia: la Cina assiste ad una variazione del +1,9% e si conferma al primo posto con un’incidenza del 23,5% sul totale importato di comparto. La Spagna presenta un incremento del +20,8%, passando al 17,7% sul totale. L’import dal Bangladesh cresce del +1,2%, portandosi a quota 15,6% sul totale. Dinamiche favorevoli caratterizzano anche le forniture da Francia e India, rispettivamente in aumento del +14,1% e del +8,6%.

I principali risultati dell’Autunno/Inverno 2020-2021 sul mercato italiano

Sotto il profilo demografico, il mercato italiano dell’abbigliamento Junior, al 1° gennaio 2021, si componeva di 7.636.545 individui di età compresa tra 0 e 14 anni, il 51,4% dei quali maschi. Da gennaio a settembre 2021, sulla base delle (pur provvisorie) rilevazioni ISTAT ad oggi disponibili, le iscrizioni in anagrafe per nascita sono state pari a 293.121, con un decremento di 12.461 nuovi nati rispetto ai dati definitivi dei primi nove mesi del 2020 (-4,1%, tasso ben peggiore rispetto al -2,3% registrato nel 2020 rispetto al 2019). Analogamente a quanto registrato per la fascia 0-14 anni, i neonati maschi rappresentano il 51,4% del totale.

Ciò premesso, se si focalizza l’attenzione sul consumo di moda junior in Italia, i dati più aggiornati relativi al sell-out invernale si riferiscono alla stagione Autunno/Inverno 2020-21, periodo questo in larga parte interessato dal cosiddetto “secondo lockdown” introdotto a seguito della recrudescenza della pandemia a partire dal mese di ottobre 2020. Le nuove misure restrittive e la conseguente chiusura delle attività commerciali – pur differenziata in base ai criteri di attribuzione dei colori alle Regioni del Paese sulla base dei vari parametri di monitoraggio individuati da Governo e CTS – non ha certo giovato agli acquisti di Tessile-Abbigliamento, che hanno chiuso l’A/I ancora con una flessione intensa, anche se meno grave di quella primaverile. Secondo le rilevazioni effettuate da Sita Ricerca per conto di SMI, nell’A/I 2020-21 il complesso dei prodotti di Tessile-Abbigliamento ha sperimentato un decremento del sell-out pari al -20,6% in termini di spesa corrente, accompagnato da un calo del -14,8% a volume.

In detto contesto, la moda junior ha registrato un risultato pur sempre negativo, ma decisamente migliore rispetto alla media del Tessile-Abbigliamento, archiviando infatti un decremento del -12,1% a valore; a volume la flessione risulta, invece, pari al -8,7%. Sotto il profilo cronologico, la stagione si era in realtà aperta positivamente, visto che il settembre-ottobre aveva sperimentato una crescita del +1,8% a valore; nei successivi due bimestri, invece, il sell-out era tornato ad accusare nuovamente delle flessioni.

La stagione in esame presenta peraltro una situazione piuttosto omogenea tra i diversi segmenti. Il segmento “bambina” (che copre il 46,4% del sell-out di comparto) ha palesato qualche difficoltà maggiore cedendo il -13,6%, mentre il segmento “bambino” ha sperimentato una flessione del -11,1%. Il “neonato”, infine, ha presentato una variazione contabilizzata al -9,5%, coprendo il 14,8% del mercato. Allo stesso tempo, in termini di volumi, come già anticipato per il comparto nel suo complesso, il calo è risultato meno intenso: la “bambina” ha ceduto il -9,3%, mentre il “bambino” il -8,5% rispetto alla precedente A/I; infine il “neonato” perde il -7,4%.

Passando ad analizzare il panorama distributivo, lo Junior vede confermata la leadership delle catene, forti di una quota pari al 44,7% del mercato; nel periodo monitorato, tuttavia, non sono state risparmiate dalla congiuntura negativa: il sell-out intermediato è arretrato del -14,1%. Su tale performance incide soprattutto la contrazione del segmento “bambina” (-15,4%), seguito dal “bambino” (-13,9%); non di meno, per il “neonato” la variazione è stata del -10,8%. La GDO ha ceduto il -15,7%, coprendo comunque il 28,1% del mercato junior; i soli Grandi Magazzini coprono il 14,1% del totale ed evidenziano un decremento del -15,4% nell’A/I 2020-21. Cedenti sono risultati anche, Grandi Superfici (-13,8%) e soprattutto Food (-22,1%). In termini di prodotti, la GDO ha accusato una flessione molto più accentuata per la “bambina” (-21,3%), mentre “bambino” e “neonato” sono decresciuti ciascuno del -11,0% circa.

Se nell’A/I 2019-20 la performance del dettaglio indipendente si era rivelata la vera sorpresa (dopo molte stagioni riflessive, aveva finalmente messo a segno una dinamica favorevole pari al +12,3%), anche nell’A/I in esame tale canale è riuscito a contenere le perdite al -5,3%, sperimentando dunque una dinamica migliore della media. Lo share è risultato pari al 14,0%, in aumento dunque di un punto percentuale rispetto alla precedente A/I. Il sostegno dell’indipendente è da ricondurre in via principale al segmento “bambina”, che ha visto mitigare la flessione stagionale al -1,7%; di contro, “bambino” e “neonato” sono calati rispettivamente del -6,9% e del -11,2%.

Sempre in controtendenza rispetto al mercato si è mosso l’e-commerce, best performer dell’A/I 2020-21, grazie ad aumento del sell-out intermediato pari al +28,7%. Focalizzandosi su questo format si è registrata una dinamica del +77,5% per il segmento “neonato”, seguita dal +41,3% per la “bambina”. Vivace ma su toni meno decisi è risultata la crescita del segmento “bambino”, pari al +11,7%. In virtù di simili performance la quota di mercato dell’on-line è salita al 9,4% dal 6,4% della precedente A/I, lievemente inferiore rispetto alla media nazionale del Tessile-Abbigliamento (share del 12,2% nell’A/I 20-21).

Al di là dei risultati della stagione A/I, il sell-out di moda junior in Italia ha archiviato i primi dieci mesi del 2021 in aumento del +11,2%; nonostante il buon recupero, permane un gap del -7,6% rispetto al corrispondente valore del 2019. Da gennaio ad ottobre 2021 il sell-out “bambino” e il sell-out “bambina” crescono rispettivamente del +13,2% e del +11,0%, mentre il “neonato” vede un incremento del +7,6%.

Se nell’A/I 2019-20 la performance del dettaglio indipendente si era rivelata la vera sorpresa (dopo molte stagioni riflessive, aveva finalmente messo a segno una dinamica favorevole pari al +12,3%), anche nell’A/I in esame tale canale è riuscito a contenere le perdite al -5,3%, sperimentando dunque una dinamica migliore della media. Lo share è risultato pari al 14,0%, in aumento dunque di un punto percentuale rispetto alla precedente A/I. Il sostegno dell’indipendente è da ricondurre in via principale al segmento “bambina”, che ha visto mitigare la flessione stagionale al -1,7%; di contro, “bambino” e “neonato” sono calati rispettivamente del -6,9% e del -11,2%.

Sempre in controtendenza rispetto al mercato si è mosso l’e-commerce, best performer dell’A/I 2020-21, grazie ad aumento del sell-out intermediato pari al +28,7%. Focalizzandosi su questo format si è registrata una dinamica del +77,5% per il segmento “neonato”, seguita dal +41,3% per la “bambina”. Vivace ma su toni meno decisi è risultata la crescita del segmento “bambino”, pari al +11,7%. In virtù di simili performance la quota di mercato dell’on-line è salita al 9,4% dal 6,4% della precedente A/I, lievemente inferiore rispetto alla media nazionale del Tessile-Abbigliamento (share del 12,2% nell’A/I 20-21).

Al di là dei risultati della stagione A/I, il sell-out di moda junior in Italia ha archiviato i primi dieci mesi del 2021 in aumento del +11,2%; nonostante il buon recupero, permane un gap del -7,6% rispetto al corrispondente valore del 2019. Da gennaio ad ottobre 2021 il sell-out “bambino” e il sell-out “bambina” crescono rispettivamente del +13,2% e del +11,0%, mentre il “neonato” vede un incremento del +7,6%.