LA MODA JUNIOR NEL 2022-2023 (Nota a cura del Centro Studi di Confindustria Moda per SMI)

giugno 21 | Pubblicato da Luigi Sorreca | Economia, NewsIl bilancio settoriale del 2022

Nel 2022 il childrenswear (accezione questa che comprende l’abbigliamento in maglia e tessuto per ragazzi/e di età tra 0-14 anni, intimo ed accessori inclusi) resta interessato da una dinamica di segno positivo, registrando però un affievolimento del ritmo di crescita rispetto al 2021. Grazie a un incremento del +4,3%, il fatturato settoriale si avvicina ai 3,2 miliardi di euro, superando i livelli 2019 pre-Covid.

Parimenti, il valore della produzione (che, si ricorda, prova a stimare il valore dell’attività produttiva italiana al netto della commercializzazione di prodotti importati) presenta una variazione positiva del +2,2% rispetto all’anno precedente.

La moda Junior, ancora una volta, si è giovata soprattutto del favore riscontrato sui mercati internazionali; il mercato interno, che resta comunque preponderante per il comparto, dopo un 2021 caratterizzato da un recupero a doppia cifra, mostra un rallentamento della crescita (+4,6%).

Considerando il trade con l’estero, l’export di comparto archivia un aumento del +12,2% su base annua, dinamica questa che conduce le vendite oltreconfine a circa 1,5 miliardi di euro. L’incidenza media delle vendite estere sul giro d’affari complessivo sale, pertanto, al 46,0%. Le importazioni settoriali sono interessate da un ritmo molto vivace (pari al +37,5%), per un totale di circa 2,7 miliardi di euro.

A fronte del suddetto andamento dell’interscambio con l’estero, la bilancia commerciale settoriale presenta in disavanzo per -1.255 milioni.

Nel 2022 l’export del solo abbigliamento per neonati (per il quale si possono isolare le voci doganali di pertinenza e, quindi, i flussi commerciali con l’estero per nazione) – dopo la crescita sostenuta, pari al +18,8%, sperimentata nel 2021 – ha subito un’inversione di tendenza: con riferimento all’intero anno, le vendite estere di moda bebè archiviano un decremento nella misura del -6,2%, portandosi a circa 159,6 milioni di euro.

Relativamente agli sbocchi commerciali, si sottolinea come sia le aree UE che quelle extra-UE si siano rivelate in calo per il comparto (-7,2% e -5,0% rispettivamente). L’incidenza media dell’export verso i mercati comunitari sul giro d’affari complessivo è del 54,9%, mentre le vendite oltre i confini dell’Unione coprono il restante 45,1%.

Sul dato di comparto pesa la dinamica dei principali partner europei, che nel 2022 hanno registrato un andamento negativo. Svizzera, Spagna e Francia, primi tre paesi di destinazione per la moda bebè, presentano tutti degli arretramenti, rispettivamente del -4,9%, del -7,1% e del -5,6%. In quarta posizione troviamo la Germania che, in contrasto rispetto al dato medio, evidenzia una crescita del +8,1% ed assorbe il 6,1% di comparto. Seguono Regno Unito (-5,6%), Romania e Grecia, con variazioni queste ultime due ancora peggiori (flettono del -26,4% e del -19,2%). Gli stessi Emirati Arabi, che erano cresciuti di oltre il +113% nel 2021, perdono il -35,4% nel 2022.

In controtendenza rispetto al trend generale, tra i primi 15 “clienti” della moda bebè troviamo, oltre alla sopra citata Germania, gli Stati Uniti, saliti in ottava posizione, in aumento del +26,6% e la Corea del Sud in undicesima posizione (+17,0%). Anche per la Russia si rileva – inaspettatamente, dato il conflitto russo-ucraino ancora in corso – una dinamica favorevole (+6,9%): va peraltro ricordato che per anni il mercato russo è stato il primo sbocco del childrenswear italiano.

Passando ora ad analizzare le importazioni dall’estero in Italia, sempre con riferimento al solo abbigliamento bebè, si evidenzia, invece, un vivace aumento, nella misura del +34,8%. La dinamica positiva si riscontra per tutti i primi 15 paesi fornitori: la Cina si conferma il primo supplier con un’incidenza sul totale importato di comparto pari al 21,5% e mostra una variazione positiva del +30,6%; la Spagna, secondo paese di approvvigionamento, guadagna il +52,7%; segue il Bangladesh, con una crescita del +36,7%. Al quarto posto troviamo la Francia, in aumento del +13,0%, davanti all’India, che archivia un +35,0%. I flussi provenienti dai Paesi Bassi registrano un incremento del +75,7%, risultando il sesto fornitore di comparto con un’incidenza del 6,2% sul totale importato. Crescite consistenti si registrano anche per la Germania (+55,4%), per la Bulgaria (+48,1%) e per l’Ungheria (+206,0%), sebbene questi paesi detengano ciascuno una quota delle importazioni inferiore al 2,5%.

Venendo ora a considerare il mercato italiano, nell’anno solare 2022, il sell-out di moda junior, secondo le rilevazioni svolte da Sita Ricerca per conto di SMI, mostra un recupero nella misura del +4,6% a valore e del +2,8% a volume. Sotto il profilo merceologico, in particolare, in termini di spesa il segmento ‘bambino’ guadagna il +4,8%, il segmento ‘bambina’, strutturalmente preponderante, il +5,3% e infine il neonato il +2,0%.

Nonostante ciò, resta un gap rispetto ai livelli del 2019 (nell’ordine del -1,8% per il totale comparto): tutti e tre i segmenti risultano al di sotto rispetto alla situazione pre-Covid (-0,9% il ‘bambino’, -1,4% la ‘bambina’, -5,2% il ‘neonato’).

Dal punto di vista temporale, il 2022 inizia favorevolmente, con un primo bimestre in crescita del +5,0%; anche la P/E 2022 (marzo-agosto 2022) presenta un aumento del +6,8%: in tale periodo, il ‘bambino’ archivia una variazione del +7,7%, la ‘bambina’ del +7,1%, mentre il ‘neonato’ segna un +4,8%. A contribuire a tale risultato stagionale ha inciso il vigoroso rimbalzo del periodo marzo-aprile, contabilizzato al +30,9%, unico bimestre della stagione a segnare una crescita. Seguono, infatti, gli altri due bimestri in flessione, che non sono però riusciti a invertire il trend stagionale: il maggio-giugno cala del -3,7% e il luglio-agosto del -2,8%. Similmente, anche il bimestre settembre-ottobre presenta una contrazione (-5,3%), mentre l’anno 2022 si chiude con un ritorno in territorio positivo: l’ultimo bimestre cresce infatti del +7,6%. Il trend favorevole prosegue anche all’inizio dell’anno in corso, che si apre con il primo bimestre in aumento del +6,7%. L’A/I 2022-23 (settembre 2022-febbraio 2023) si chiude, pertanto, con un incremento medio pari al +3,3% in valore (+1,3% in volume). A livello di segmento, nella stagione autunnale, al contrario di quanto emerso nella P/E, si rileva una variazione più positiva per la ‘bambina’, ovvero +4,5%; il ‘bambino” sale del +3,3%, mentre il ‘neonato’ in controtendenza cala del -0,4%.

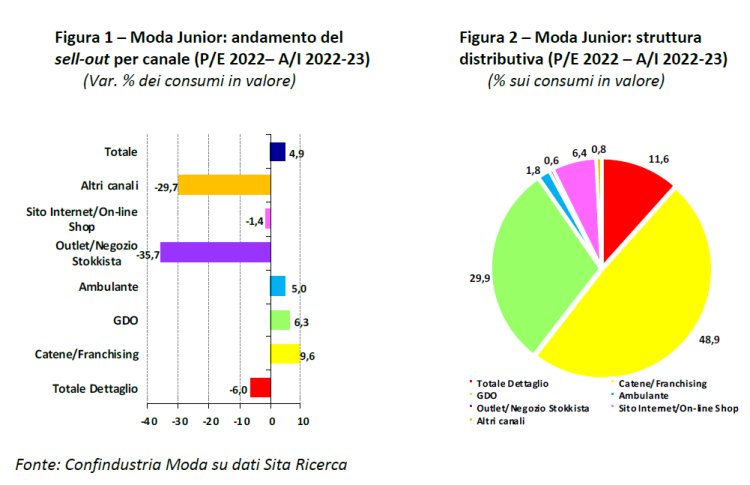

L’analisi del sell-out per canale mette in luce l’evoluzione delle scelte di acquisto dei consumatori con riferimento allo junior. Sulla base delle rilevazioni statistiche di Sita Ricerca per SMI (in tal caso riferite al periodo compreso dalla Primavera/Estate 2022 all’Autunno/Inverno 2022-23) le catene si confermano primo canale per sell-out intermediato, con un’incidenza del 48,9% sul totale (rispetto al 46,8% del periodo P/E 2021 – A/I 2021-22) e chiudono il periodo in esame con un aumento del +9,6%.

La GDO nel suo complesso cresce del +6,3% e copre il 29,9% del mercato. Dei suoi tre principali “attori”, solo i grandi magazzini e le grandi superfici sono interessati da performance favorevoli: i primi, con il 15,4% di quota, aumentano del +7,6%; le seconde, con il 10,9% di share, del +8,9%. Il canale food (3,6% di quota) di contro sperimenta una flessione del -5,0%.

Se nel periodo compreso tra la P/E 2021 e l’A/I 2021-22 il dettaglio indipendente aveva archiviato una variazione positiva, pari al +24,7%, nelle stagioni in esame l’indipendente accusa una perdita del -6,0%, scendendo quindi all’11,6% di quota. A tale risultato hanno contribuito soprattutto il segmento ‘bambino’ e ‘neonato’, rispettivamente in calo del -12,9% e del -9,6% in tale canale. Una performance favorevole ha invece interessato la ‘bambina’, in aumento del +2,3%.

Il sell-out del canale digitale, pari al 6,4% del mercato, permane in territorio negativo, come già evidenziato nella P/E 2021 e nell’A/I 2021-22: nei mesi qui analizzati l’e-commerce cede il -1,4%. Sgranando maggiormente l’analisi di questo dato, per il segmento “neonato” si riscontra una forte contrazione (-27,5%); anche il segmento ‘bambina’ presenta una flessione, ma decisamente più contenuta (-1,9%); al contrario, il ‘bambino’ cresce del +3,5%.

Gli outlet, dopo la forte crescita sperimentata nel 2021, tornano in territorio negativo archiviando un calo tendenziale a doppia cifra (-35,7%).

Venendo ora all’anno in corso, secondo i dati ISTAT ad oggi disponibili con riferimento al solo segmento bebè, nei primi due mesi del 2023 l’export torna in territorio positivo e presenta una crescita del +9,0%. I principali mercati hanno andamenti contrastanti: la Spagna, in prima posizione, cresce del +11,8%; seguono Regno Unito e Francia, entrambi in calo: il primo perde il -6,9%, la seconda il -14,3%. Sperimenta un rimbalzo la Germania (+13,8%), ma va sottolineata la performance degli Stati Uniti, che palesano una crescita del +194,5% assicurandosi il 5,7% dell’export settoriale. Ritmi molto vivaci caratterizzano anche le vendite in Cina (+506,8%, 3,1% dell’export). Contrariamente, la Svizzera cede il -19,2% e scivola in sesta posizione; trend analogo per gli Emirati Arabi Uniti, che arretrano del -21,5%. Passando all’analisi dei flussi in arrivo, l’import di abbigliamento 0-3 anni evidenzia un’accelerazione della crescita al +16,2%. I primi quattro supplier rappresentano da soli quasi il 65% delle importazioni di settore. Le merci provenienti dalla Spagna crescono del +69,3% e superano la Cina che di contro, flette del -24,8%; cala anche il Bangladesh (-9,3%). L’import dalla Francia presenta, invece, un aumento del +94,0%. Dinamica vivace, pari al +79,7%, coinvolge anche i Paesi Bassi, tradizionale ingresso per merci provenienti soprattutto dall’Asia.

_____________________________

Pubblicazione a cura di Confindustria Moda

La presente pubblicazione (in seguito Documento) è opera esclusiva ed originale di Confindustria Moda a favore della Federazione Tessile e Moda – SMI (per il tramite di Tessile & Moda Service – Soc. Unipersonale). Confindustria Moda è impegnata in numerose attività aventi ad oggetto la tutela e la promozione degli interessi di categoria delle imprese dei settori aderenti. Il presente Documento, realizzato per Pitti Immagine srl, è destinato ad essere distribuito via posta, elettronica o ordinaria, e non può essere ridistribuito, riprodotto, pubblicato o alterato in alcuna delle sue parti da soggetti non espressamente autorizzati. Tutti i diritti di autore sono riservati. Il Documento ha finalità puramente informative e non rappresenta né un’offerta né una sollecitazione ad effettuare alcuna operazione. Le informazioni, le opinioni, le valutazioni e le previsioni contenute nel Documento sono state ottenute o derivano da fonti che Confindustria Moda ritiene attendibili, ma che non costituiscono in alcun modo una forma di garanzia sia implicita sia esplicita e di cui, pertanto, Confindustria Moda e la Federazione Tessile e Moda non si ritengono responsabili.