La Moda maschile italiana nel 2020-2021 (Nota a cura del Centro Studi di Confindustria Moda per SMI)

giugno 30 | Pubblicato da Luigi Sorreca | Economia, NewsIl bilancio settoriale del 2020

Il bilancio 2020 della moda maschile italiana (aggregato che, si ricorda, comprende l’abbigliamento in tessuto, la maglieria esterna, la camiceria, le cravatte e l’abbigliamento in pelle) risente inevitabilmente degli effetti che la pandemia Covid-19 ha prodotto sui mercati mondiali. Le misure di contenimento del contagio adottate sia a livello nazionale sia a livello internazionale hanno influito pesantemente sul settore in termini diretti e indiretti: al di là della chiusura delle aziende in occasione del primo lockdown, si pensi alla ripetuta chiusura delle attività commerciali, ai condizionamenti alla mobilità e alla socialità, al crollo dei flussi turistici e ai mancati introiti derivanti dal loro shopping; pur in misura difficile da isolare a livello di settore, tutti questi fattori hanno impattato, chi più chi meno, sulle performance del segmento uomo.

Dopo diversi anni ininterrotti di crescita, il bilancio settoriale – come riportato in Tabella 1 – archivia una flessione del turnover pari al -19,5%; il giro d’affari cala a 8.169 milioni di euro, perdendo quasi due miliardi nei dodici mesi. Le previsioni rilasciate in occasione della scorsa edizione di Pitti Uomo (Gennaio 2021), allorquando si era stimata una dinamica negativa pari al -18,6%, risultano, quindi, peggiori a consuntivo, a fronte di un andamento del mercato interno ben più negativo di quanto previsto.

Poste le criticità che ha sperimentato il complesso del Tessile-Moda italiano, la moda maschile concorre comunque al 18,3% del turnover complessivamente generato dalla filiera a livello nazionale e al 27,4% della sola parte abbigliamento.

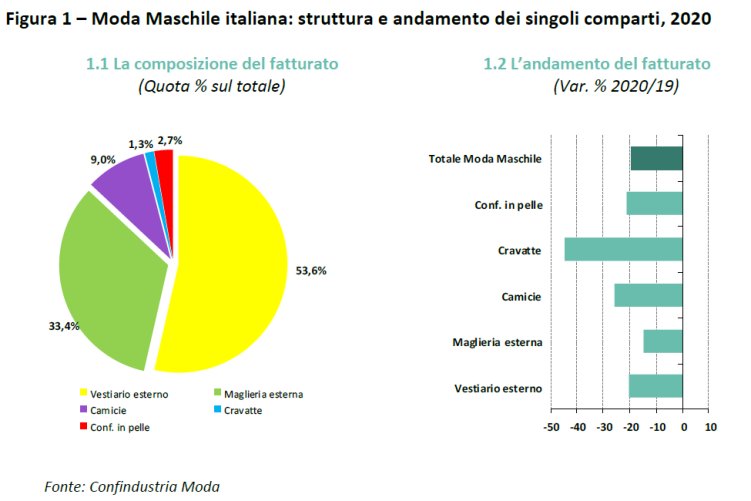

In termini di turnover, le diverse merceologie che compongono il menswear hanno tutte sperimentato delle variazioni di segno negativo, anche se di diversa “magnitudo”. La confezione, comprato preponderate con uno share del 53,6% del fatturato settoriale, cala del -20,3%, mentre la maglieria flette del -14,6%, risultando il segmento meno colpito tra quelli in esame. La camiceria maschile archivia un -25,6%, la confezione in pelle un -21,1%. Maglia nera spetta al segmento delle cravatte, pur ormai contenuto all’1,3% della moda uomo: nel 2020 si accentua drasticamente il trend negativo del settore, raggiungendo un -44,6% in termini di giro d’affari.

Nel corso del 2020 il valore della produzione (si ricorda che tale variabile si propone di stimare il valore dell’attività produttiva svolta in Italia, al netto della commercializzazione di prodotti importati) è stato caratterizzato da una dinamica negativa su tassi simili a quelli del fatturato, ovvero nella misura del -21,3%.

Con riferimento all’interscambio con l’estero, nonostante l’emergenza sanitaria, l’export ha mantenuto il suo ruolo strategico per la moda maschile italiana, concorrendo al 71,7% del fatturato. Su base annua, tuttavia, le esportazioni di settore cedono il -16,7%, passando a 5,8 miliardi di euro (1.171 milioni in meno in un anno). Similmente, nel caso dell’import si registra un grave calo, nella misura del -20,2%; le importazioni di moda uomo scendono, pertanto, a 3,7 miliardi di euro, perdendo 940 milioni circa rispetto al consuntivo 2019.

A fronte della suddetta dinamica di export ed import, nel 2020 il settore sperimenta un assottigliamento del saldo commerciale, che scende a circa 2,15 miliardi di euro, in calo di 230 milioni nei dodici mesi.

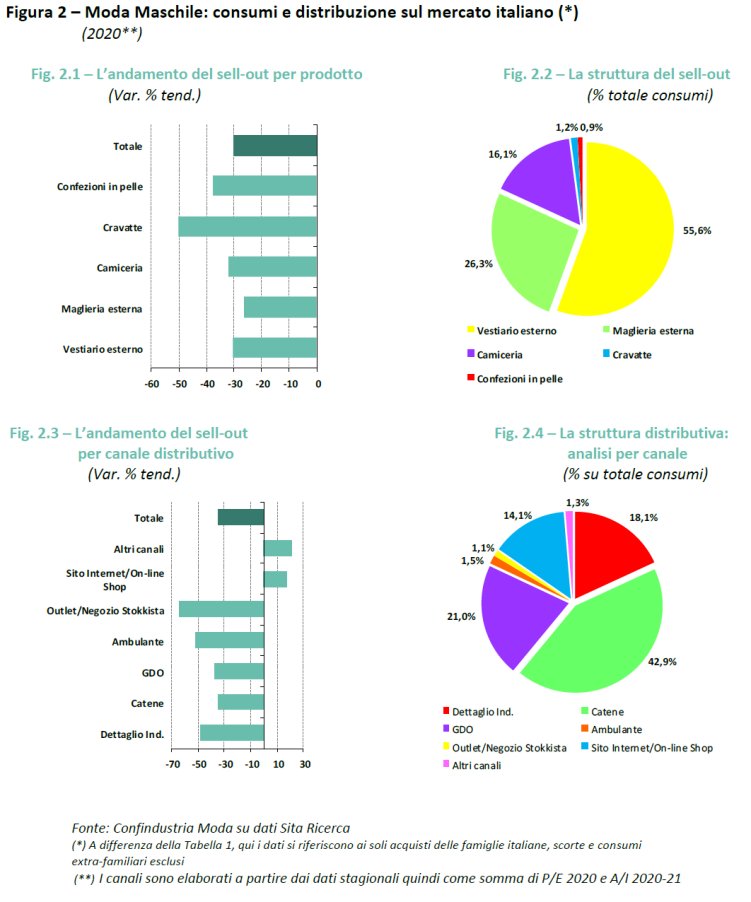

Se si passa ora ad analizzare il mercato italiano, emerge un quadro ancor più in sofferenza. Con riferimento all’anno solare 2020, gli acquisti di moda maschile da parte delle famiglie residenti presentano un preoccupante deterioramento, contabilizzato nel -30,1% secondo le rilevazioni effettuate da Sita Ricerca per conto di SMI, a riprova del forte impatto sui consumi e sugli stili di vita degli italiani in seguito allo scoppio della pandemia.

La Primavera/Estate ha in larga parte coinciso con una delle fasi più acute dell’emergenza sanitaria e si è chiusa con una contrazione del sell-out di Tessile-Abbigliamento senza precedenti pari al -43,3%. I bimestri peggiori dell’anno sono stati proprio il marzo-aprile, chiusosi a -75,3%, e il maggio-giugno, caratterizzato da una variazione del -45,3%. Nella parte centrale dell’anno la moda maschile vede attenuarsi l’entità del calo dei consumi, pur restando sottotono rispetto a dinamiche più in linea con i trend del segmento: il luglio-agosto cede il -10,1%, seguito da un settembre-ottobre a -7,7%. Infine, nella parte terminale dell’anno (novembre-dicembre), caratterizzata dal secondo lockdown e, quindi, dalla prolungata e ripetuta chiusura dei punti vendita, il sell-out di menswear torna ad accusare flessioni molto accentuate, ovvero -39,8%.

Con l’inizio del nuovo anno, non si riscontra ancora nessun cambio di passo; il 2021 si apre, infatti, con un primo bimestre in calo del -30,0% rispetto al gennaio-febbraio 2020. Non di meno, il successivo lockdown a livello retail avrà ulteriormente penalizzato le vendite dei canali tradizionali nel marzo-aprile.

Tornando alle performance dell’anno solare 2020, i segmenti preponderanti, ovvero la confezione (55,6% del sell-out di moda maschile) e la maglieria (26,3%, rispetto al 25,0% del 2019) presentano flessioni su tassi molto sostenuti, cedendo rispettivamente il -30,4% e il -26,2%. Il sell-out della sola camiceria (16,1% del mercato) perde il -31,9%, mentre le cravatte presentano un vero “tracollo” nella misura del -50,0%, dinamica che porta il prodotto all’1,2% del mercato maschile. Infine, i consumi di abbigliamento in pelle arretrano del -37,7% (0,9% della moda uomo).

A livello di canale distributivo (si ricorda che tali dati, essendo disponibili per stagione, sono relativi al periodo compreso da marzo 2020 fino a febbraio 2021), il mercato uomo nazionale si conferma dominato dalle catene, che hanno raggiunto un’incidenza del 42,9%; nel 2020 la GDO sorpassa peraltro il dettaglio indipendente e diventa il secondo format per vendite di moda maschile intermediate in Italia, coprendo il 21,0% del totale. Proprio il dettaglio indipendente perde quota e passa dal 22,8% del 2019 al 18,1% del 2020. Guadagna terreno, invece, l’e-commerce: dal 7,8% del 2019 sale al 14,1% (più 6,3 punti percentuali). Del resto, nel periodo monitorato solo l’e-commerce, come noto, si muove in controtendenza: le vendite on-line di moda maschile sono cresciute del +17,4%. All’opposto, le dinamiche peggiori si sono registrate per gli outlet (-64,1%) e per gli ambulanti (-51,8%). Non di meno, il dettaglio indipendente arriva a perdere il -48,2%. Nonostante l’ampia fetta di mercato detenuta, sia le catene sia la GDO non sono comunque state risparmiate dai duri contraccolpi della crisi e presentano vendite in calo rispettivamente del -34,8% e del -37,4%.

2. Le performance sui mercati esteri nel 2020

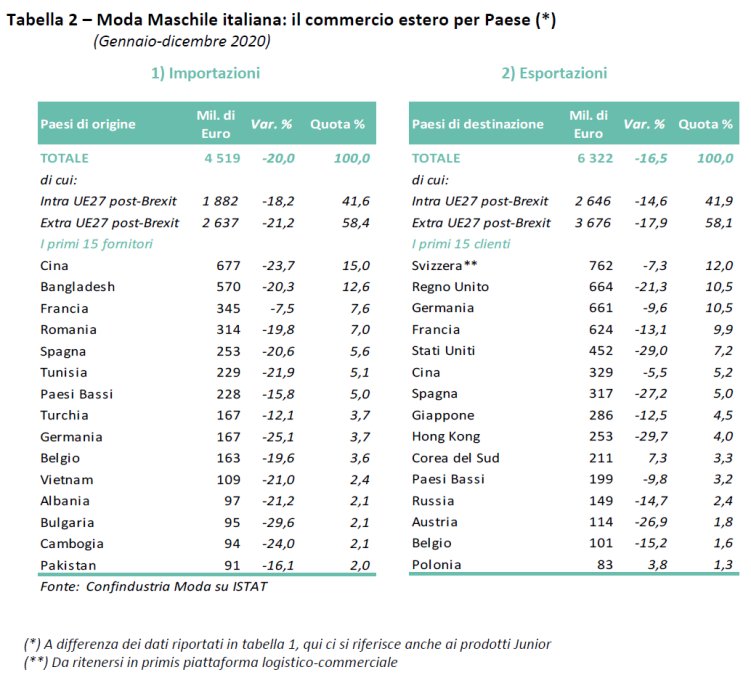

Come anticipato nel commento del bilancio settoriale (dal quale però, si ricorda, sono esclusi i prodotti junior), nell’anno 2020 la moda maschile ha assistito ad un profondo ed inatteso stravolgimento dello scenario internazionale di mercato a seguito dello scoppio della pandemia Covid-19 e delle conseguenti misure di contenimento adottate dai singoli Governi, come ben testimonia il trend registrato dal commercio con l’estero. L’export cede infatti il -16,5%, portandosi a quota 6,3 miliardi di euro, l’import arretra del -20,0% e cala a 4,5 miliardi.

I segmenti di prodotto qui presi in esame hanno subìto tutti una contrazione delle vendite estere, pur su tassi di intensità differente. I risultati peggiori hanno colpito le cravatte e la camiceria maschile, in calo rispettivamente del -42,7% e del -23,2%. Il vestiario esterno maschile, comparto preponderante, cede il -17,5%, seguito dalla confezione in pelle, a -16,5%. La maglieria esterna perde, infine, il -12,9%, performance relativamente migliore tra quelle qui in esame.

Con riferimento agli sbocchi commerciali, si sottolinea come sia le aree UE sia quelle extra-UE presentino contrazioni delle vendite, su tassi piuttosto simili: l’intra-UE perde il -14,6%, l’extra-UE il -17,9%. Il mercato UE, privo del Regno Unito, non è più il maggior “acquirente”, ma passa alla quota minoritaria del 41,9% sull’export totale di settore. A livello di singolo mercato di destinazione si rileva uno scenario meno omogeneo, dove non mancano eccezioni positive.

Dopo il secondo posto del 2018-2019, nel 2020 la Svizzera torna in prima posizione, grazie anche ad un contenimento delle perdite al -7,3%; assorbe così il 12,0% dell’export totale settoriale. Sceso al secondo posto, il Regno Unito accusa una contrazione più accentuata di quella media, calando del -21,3%. Germania e Francia perdono rispettivamente il -9,6% e il -13,1%, performando, quindi, meglio della media. Restando in ambito europeo, la Spagna, invece, arriva a cedere il -27,2%.

Spostandosi nell’universo extra-UE, tra le peggiori dinamiche si rileva quella degli USA: l’export di menswear nel mercato statunitense arretra del -29,0%. Relativamente al Far East, l’export verso Hong Kong perde quasi il -30,0%, mentre la Cina “contiene” il calo al -5,5%. Il Giappone flette del -12,5%, ma è la Corea del Sud a rivelarsi il miglior mercato, evidenziando una crescita del +7,3%.

Con riferimento ai mercati con export inferiore ai 200 milioni, si registrano ancora una volta variazioni negative: Paesi Bassi e Russia decrescono rispettivamente del -9,8% e del -14,7%, l’Austria perde il -26,9%, il Belgio il -15,2%. In controtendenza si muove la Polonia (+3,8%).

Come anticipato, nel 2020 la moda maschile (comprensiva in tal caso, come indicato in Tabella 2, anche dello junior) ha sperimentato un decremento delle importazioni pari al -20,0%.

Considerando più nello specifico i risultati delle singole merceologie qui in esame, analogamente a quanto rilevato per l’export, sono le cravatte e la camiceria a palesare le performance peggiori ovvero -42,4% e -29,4%. La confezione in pelle presenta una perdita di rilievo ovvero -26,6%. Lievemente sopra la media si muovono poi confezione e maglieria maschile: la prima cede il -19,3%, la seconda il -18,4%.

Con riferimento ai mercati di approvvigionamento, tutti i primi 15 principali supplier sono contraddistinti da dinamiche di segno negativo. La Cina si mantiene primo supplier, nonostante la flessione del -23,7%; in termini di incidenza resta, invece, quasi stabile, passando dal 15,7% del 2019 al 15,0% del 2020. Le forniture provenienti dal Bangladesh perdono il -20,3%, assicurando il 12,6% del totale (12,7% nel 2019). Grazie ad una variazione contenuta al -7,5%, la Francia guadagna la terza posizione, pur con uno share del 7,6%, ben lontano da quello cinese e bengalese. Romania e Spagna cedono entrambe nell’intorno del -20,0% circa, la Tunisia quasi il -22,0%. Anche gli altri Paesi di approvvigionamento della moda uomo, con quote sul totale inferiori al 4,0%, perdono terreno su tassi compresi tra il -29,6% della Bulgaria e il -12,1% della Turchia.

3. La moda maschile nei primi mesi del 2021

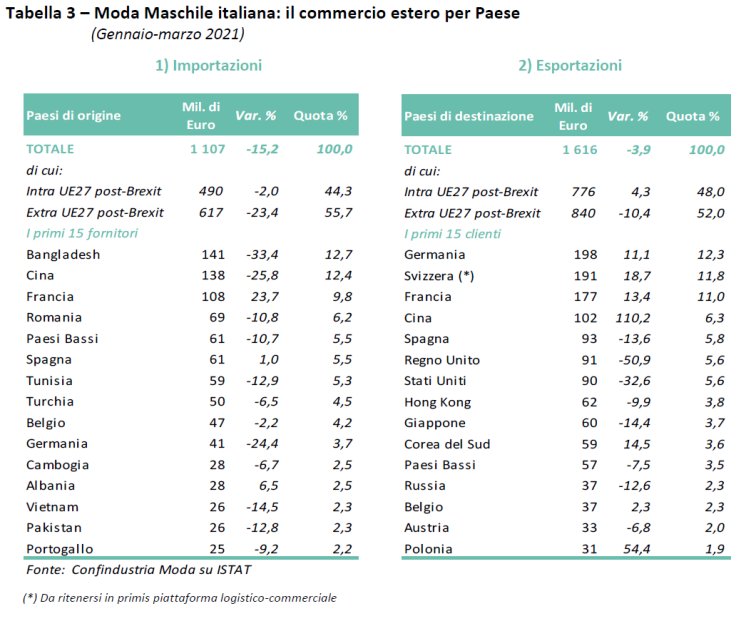

Dopo un anno fortemente condizionato dall’emergenza sanitaria, il 2021 si apre con qualche segnale di ripartenza e soprattutto di ritrovato favore da parte dei mercati internazionali.

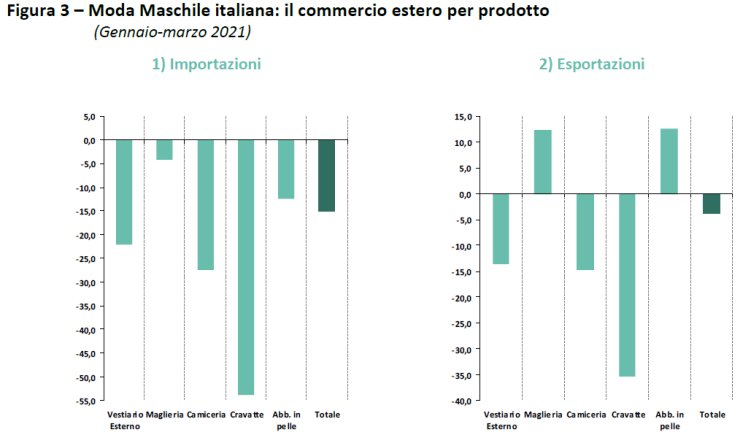

Mentre l’import, pur in miglioramento rispetto al dato di gennaio-dicembre 2020, resta interessato da una flessione a due cifre pari al -15,2%, l’export – pur restando negativo – assiste ad un deciso miglioramento del tasso, facendo registrare una dinamica del -3,9% rispetto al primo trimestre 2020, ovvero a un totale di 1.616 milioni di euro. Rispetto ai primi tre mesi del 2019, invece, le vendite estere risultano ancora inferiori del -9,7% (quindi 173,5 milioni in meno).

Focalizzandosi sulle prime battute del 2021, nel gennaio-febbraio le vendite estere avevano registrato ancora una variazione del -19,5%, ma è stato il mese di marzo a segnare il rimbalzo: rispetto al marzo dello scorso anno (in cui si ricorda si era però avviato il primo lockdown a partire dal giorno 9), l’export cresce del +45,4% (+183,7 milioni in valore assoluto). Da notare, quindi, che anche rispetto al marzo 2019 si rileva un aumento, pur meno intenso, pari al +6,5% (corrispondente a 36 milioni di euro in più).

In termini di macro-aree di sbocco, nel primo quarter 2021, l’export destinato alla UE evidenzia un aumento del +4,3%, mentre quello extra-UE (52,0% del totale) perde il -10,4%, dato questo su cui pesano in particolare le perdite accusate dal Regno Unito.

Più in dettaglio, entrando nel merito di quanto emerge per singolo Paese, le prime tre destinazioni – che concorrono ben al 35,1% dell’export totale di settore – presentano incrementi superiori al +10,0%: la Germania cresce del +11,1%, la Svizzera del +18,7%, la Francia del +13,4%. Tutti e tre i mercati, peraltro, registrano aumenti anche rispetto ai valori del primo trimestre 2019: la Germania per 17,5 milioni di euro, la Svizzera per 42,7 milioni, la Francia per 7,2. Balza al quarto posto (dal sesto dell’anno 2020) la Cina: l’export verso la potenza asiatica segna un’evoluzione del +110,2%, raggiungendo quota 102 milioni di euro (+53,6 milioni rispetto al gennaio-marzo 2020). A tale dinamica fa da contrappeso la flessione delle vendite dirette ad Hong Kong, nella misura del -9,9%; più in particolare, nel confronto con il primo trimestre del 2019, l’export di moda uomo diretto in Cina cresce del +32,9% (+25,3 milioni), mentre quello destinato ad Hong Kong si contrae del -32,1% (-29,2 milioni), lasciando supporre a una redistribuzione dei flussi interna all’area più che ad una crescita “reale”.

Scorrendo l’elenco dei top market, la Spagna resta ancora interessata da un trend negativo, pari al -13,6%. Il Regno Unito, seconda destinazione nel 2020, accusa, invece, una contrazione di particolare gravità pari al -50,9%; non di meno, gli USA sperimentano una flessione del -32,6%.

Per questi due mercati si registra, ovviamente, una perdita di rilievo anche rispetto ai livelli del primo quarter 2019: -102 milioni di euro (-53,0%) per il Regno Unito, -61 milioni (-40,3%) per gli USA.

Il Giappone cede -14,4% (risultando, quindi, ancora al di sotto dei livelli del 2019), al contrario la Corea del Sud segna una variazione positiva del +14,5%, in accelerazione rispetto alla performance del 2020.

Passando ora all’analisi delle importazioni, nel gennaio-marzo 2021 la moda uomo proveniente dall’estero viene assicurata in via principale da Bangladesh e Cina, che presentano livelli simili, corrispondenti ad un’incidenza rispettivamente del 12,7% e del 12,4% sul totale; nei primi tre mesi del 2021 restano in calo, il primo del -33,4%, la seconda del -25,8%. Al terzo posto, si colloca la Francia, in crescita del +23,7%. Calano, invece, i flussi di menswear da Romania (-10,8%), Paesi Bassi (-10,7%), Tunisia (-12,9%) e Turchia (-6,5%). Anche tutti gli altri fornitori presenti tra i primi 15 presentano decrementi, ad eccezione di Spagna (+1,0%) e Albania (+6,5%).

Relativamente all’evoluzione sperimentata a livello di prodotto, evidenziano un’inversione di tendenza e, quindi, un aumento delle esportazioni sia la maglieria esterna maschile (+12,5%) sia l’abbigliamento in pelle (+12,7%). Al contrario, restano ancora caratterizzate da flessioni delle vendite estere la confezione nella misura del -13,6% e la camiceria maschile nella misura del -14,8%. Analogamente al 2020, la performance peggiore viene evidenziata dalle cravatte, in calo del -35,4%.

Relativamente all’evoluzione sperimentata a livello di prodotto, evidenziano un’inversione di tendenza e, quindi, un aumento delle esportazioni sia la maglieria esterna maschile (+12,5%) sia l’abbigliamento in pelle (+12,7%). Al contrario, restano ancora caratterizzate da flessioni delle vendite estere la confezione nella misura del -13,6% e la camiceria maschile nella misura del -14,8%. Analogamente al 2020, la performance peggiore viene evidenziata dalle cravatte, in calo del -35,4%.

____________________________________

Pubblicazione a cura di Confindustria Moda

La presente pubblicazione (in seguito Documento) è opera esclusiva ed originale di Confindustria Moda a favore della Federazione Tessile e Moda – SMI (per il tramite di Tessile & Moda Service – Soc. Unipersonale). Confindustria Moda è impegnata in numerose attività aventi ad oggetto la tutela e la promozione degli interessi di categoria delle imprese dei settori aderenti. Il presente Documento, realizzato per Pitti Immagine srl, è destinato ad essere distribuito via posta, elettronica o ordinaria, e non può essere ridistribuito, riprodotto, pubblicato o alterato in alcuna delle sue parti da soggetti non espressamente autorizzati. Tutti i diritti di autore sono riservati. Il Documento ha finalità puramente informative e non rappresenta né un’offerta né una sollecitazione ad effettuare alcuna operazione. Le informazioni, le opinioni, le valutazioni e le previsioni contenute nel Documento sono state ottenute o derivano da fonti che Confindustria Moda ritiene attendibili, ma che non costituiscono in alcun modo una forma di garanzia sia implicita sia esplicita e di cui, pertanto, Confindustria Moda e la Federazione Tessile e Moda non si ritengono responsabili.