La nota economica sulla tessitura 2019/2020 (a cura del Centro Studi di Confindustria Moda)

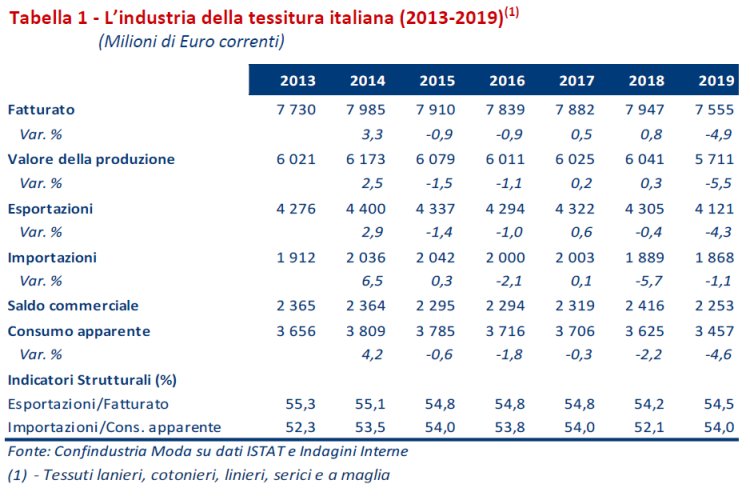

settembre 10 | Pubblicato da Luigi Sorreca | Biella, Carpi, Como, Economia, News, PratoCOVID-19 AFFOSSA I SEGNALI DI MIGLIORAMENTO DEL TREND MANIFESTATISI NEI PRIMI DUE MESI DEL 2020 RISPETTO AL 2019, CHE SI ERA CHIUSO CON UNA FLESSIONE COMPLESSIVA DEL FATTURATO DEL -4,9% E DELL’EXPORT PARI AL -4,3%, MA CON UN SALDO POSITIVO DELLA BILANCIA COMMERCIALE DI COMPARTO DI 2,25 MILIARDI DI EURO.

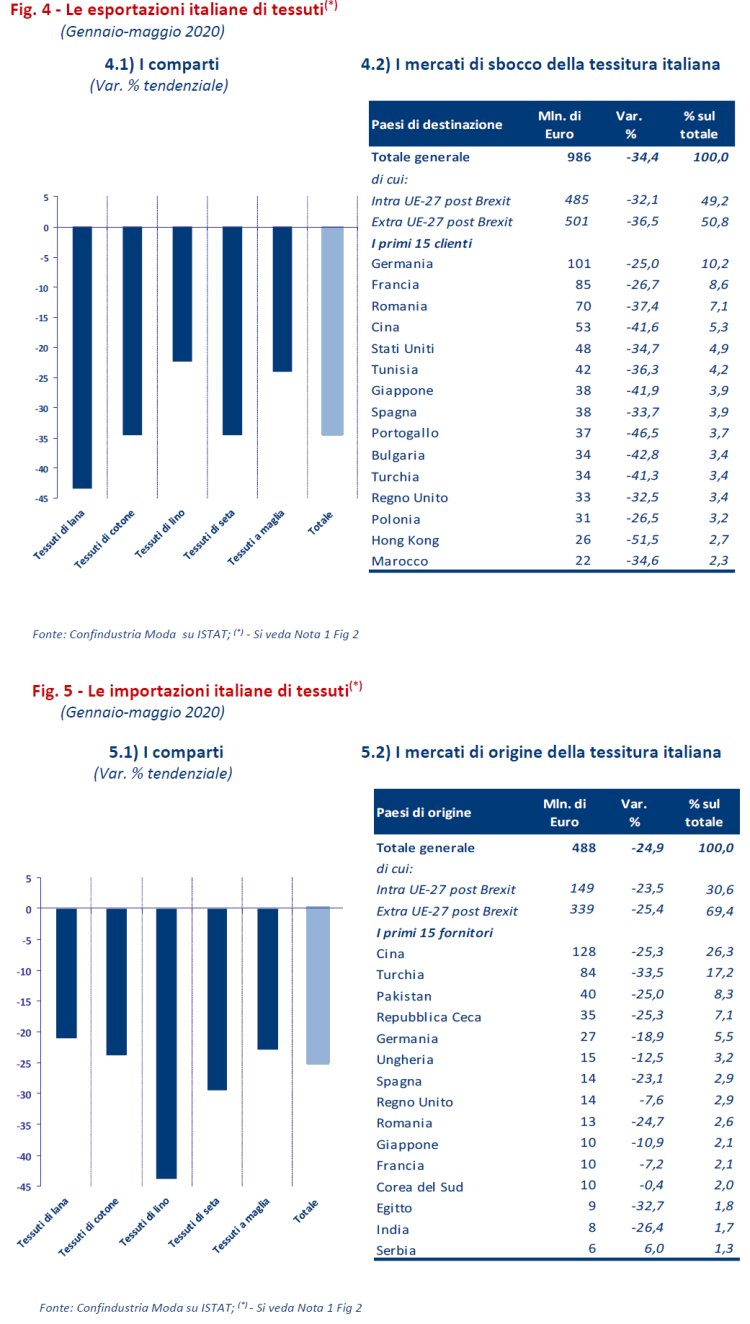

NEI PRIMI SEI MESI DEL 2020 LA PRODUZIONE INDUSTRIALE DELLA TESSITURA ORTOGONALE HA SEGNATO UN -25,1%, MENTRE QUELLA DEI TESSUTI A MAGLIA HA REGISTRATO UN -31,7%. DA GENNAIO A MAGGIO, LE ESPORTAZIONI HANNO SUBITO UNA DIMINUZIONE DEL -34,4%. IL SALDO DELLA BILANCIA COMMERCIALE NEI PRIMI 5 MESI DELL’ANNO IN CORSO RISULTA DI CIRCA 500 MILIONI DI EURO.

1. Il bilancio settoriale del 2019

La tessitura made in Italy (in un’accezione comprensiva di tessitura laniera, cotoniera, liniera, serica e a maglia), dopo le timide crescite del biennio 2017-2018, nel 2019 assiste ad un’inversione di tendenza ed archivia una flessione del -4,9% su base annua; il fatturato dicomparto scende così a 7.555 milioni di euro. Le stime rilasciate dal Centro Studi di Confindustria Moda lo scorso Febbraio in occasione della precedente edizione di Milano Unica, allorquando, complice il deterioramento congiunturale a livello globale emerso nella seconda parte dell’anno, si era prevista una chiusura d’anno a -4,7%, risultano, pertanto, confermate dai dati a consuntivo. Del resto, solo due comparti dei cinque qui considerati chiudono l’anno in area positiva, non riuscendo tuttavia a compensare le perdite accusate dagli altri tre settori.

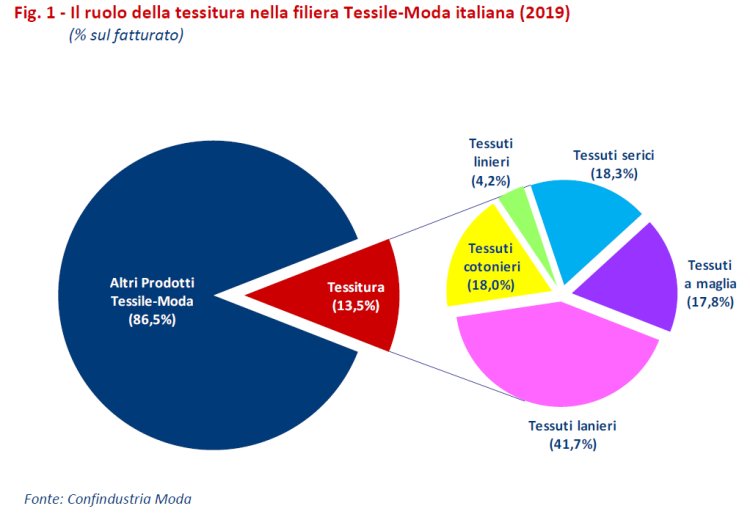

Nonostante una simile performance, la tessitura presenta sempre un peso di tutto rilievo nell’ambito della filiera Tessile-Moda italiana, di cui copre, infatti, il 13,5% in termini di turnover complessivo (cfr. Fig. 1), pur perdendo un punto percentuale rispetto al 2018; tale incidenza sale, peraltro, al 38,4% se si circoscrive l’analisi al solo “monte” della filiera (38,8% nel 2018).

Nell’ambito della tessitura, il comparto preponderante è sempre costituito dalla produzione laniera, che concorre al 41,7% del fatturato settoriale. Seguono la tessitura serica a quota 18,3%, quindi quella cotoniera a quota 18,0%, poi la tessitura a maglia, che incide per il 17,8%, ed infine la tessitura liniera con un’incidenza pari al 4,2%.

Sulla performance media della tessitura hanno influito i cali in termini di turnover accusati dal comparto laniero, che dopo cinque anni ininterrotti di crescita, segna una contrazione piuttosto intensa contabilizzata al -7,2%. Non si arresta, inoltre, l’arretramento della tessitura cotoniera, che chiude con un calo ancor più accentuato della laniera ovvero -7,9%.

Si mantiene in flessione anche la tessitura a maglia, pur decelerando il tasso di decremento rispetto a quanto archiviato nel 2018 e cedendo il -2,7%. Dinamiche di crescita interessano, invece, la tessitura serica e la tessitura liniera, pur rallentando entrambe rispetto all’incremento archiviato nel 2018. La serica (al netto dei foulard) cresce su base annua del +0,8%; la tessitura liniera chiude con un +2,7%.

Nel corso del 2019 perde complessivamente terreno anche il valore della produzione (che, nelle stime di Confindustria Moda, tenta di depurare il valore delle vendite totali dal contributo derivante dalla commercializzazione di prodotti importati), mostrando una dinamica negativa pari al -5,5%.

Il mercato nazionale, intercettato dalla stima del ‘consumo apparente’, cala del -4,6%. Detta variazione, ancora una volta, media i risultati molto differenti ottenuti a livello di singolo comparto. In controtendenza rispetto al dato settoriale, i comparti della tessitura serica e liniera assistono a una dinamica di segno positivo sul mercato interno.

Guardando agli scambi con l’estero di tessuti “da” e “verso” l’Italia, nel 2019 emerge un quadro non particolarmente soddisfacente. Nell’arco dei dodici mesi l’export complessivo cede il -4,3%, variazione questa che porta il livello del fatturato estero a superare di poco i 4,1 miliardi di euro (livello inferiore al 2013). Contestualmente, le importazioni presentano una decelerazione del tasso di caduta al -1,1%, portandosi a poco meno di 1,9 miliardi.

A fronte del suddetto andamento del commercio con l’estero, l’attivo commerciale di comparto evidenzia un peggioramento (-162,3 milioni di euro in meno rispetto al 2018), scendendo al di sotto dei 2,3 miliardi. Il surplus della tessitura concorre, dunque, al 21,4% del saldo commerciale della filiera Tessile-Moda (si ricorda pari a più di 10,5 miliardi di euro).

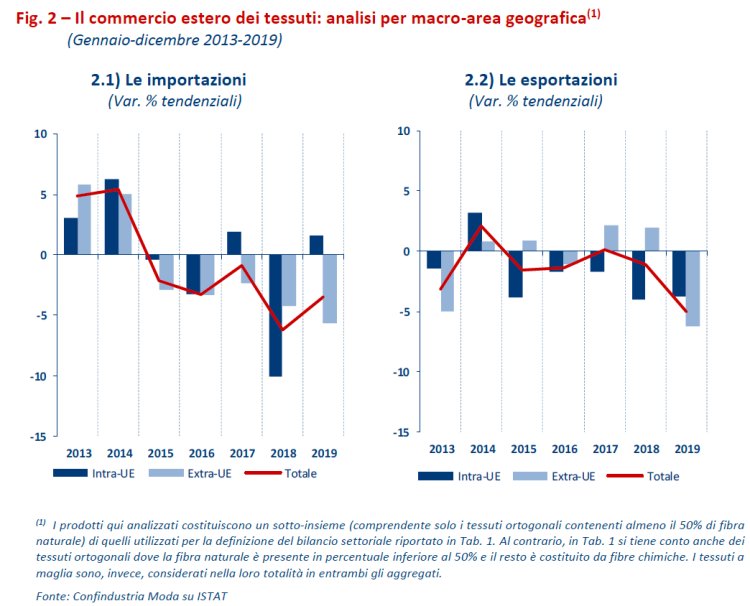

Nel 2019 sotto il profilo geografico, come indicato in Fig. 2, la UE (Regno Unito ancora incluso) e l’extra-UE sono risultate, pur con intensità differenti, negative sia lato export sia lato import; unica eccezione si registra per l’import intra-comunitario.

Più in dettaglio, la UE evidenzia un aumento del +1,5% su base annua nel caso delle importazioni, mentre flette del -3,7% nel caso delle esportazioni. Arretrano le importazioni di tessuti dalle aree extra-UE, nella misura del -5,7%; non di meno, l’export verso i Paesi Terzi cede il -6,2% (si ricorda che, come specificato nella Nota in calce alla Fig. 2, vengono qui considerati i soli tessuti a prevalenza di fibra naturale, escludendo quindi i tessuti misti o di fibra chimica, cosa che determina una discrepanza rispetto al dato in Tabella 1).

Con riferimento all’occupazione, in corso d’anno non sono mancate riduzioni di manodopera addetta alla tessitura. Mentre la filiera Tessile-Moda flette del -1,1%, il solo Tessile sperimenta una dinamica negativa degli addetti pari al -3,2%.

2. La tessitura italiana nella prima parte del 2020

A poche settimane dall’inizio del 2020 lo scoppio dell’emergenza Covid-19 in Cina e la diffusione della pandemia in Italia, in Europa e via via nel resto del Mondo consegnano la tessitura italiana ad uno scenario completamente inaspettato e profondamente diverso da quello cui si era abituati.

I dati ad oggi disponibili consentono di fotografare l’evoluzione del comparto nella prima parte dell’anno, dando conto dell’urto accusato dal comparto in conseguenza dell’emergenza sanitaria.

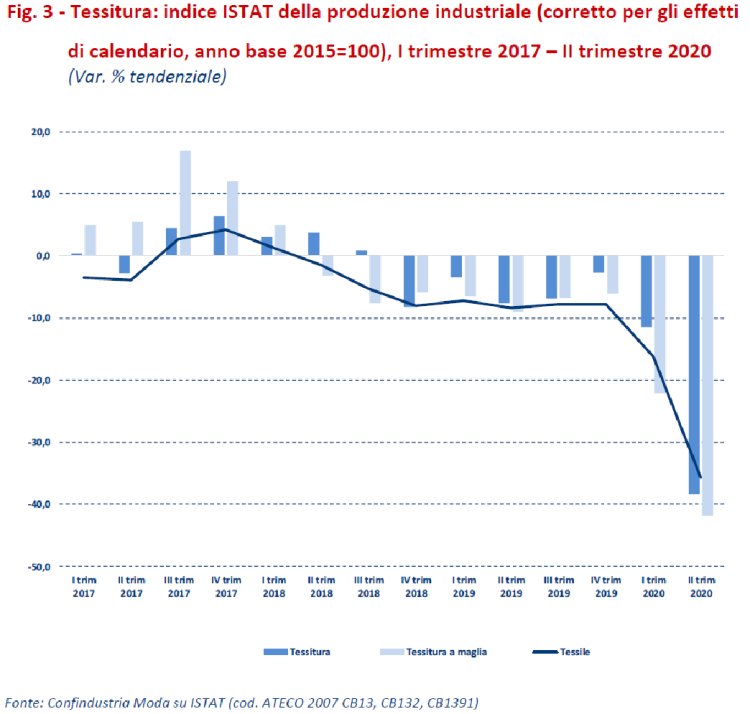

Per la tessitura italiana il 2020 si era aperto con un primo bimestre piuttosto favorevole; in febbraio la produzione industriale della tessitura ortogonale aveva registrato un +4,2% rispetto al febbraio 2019, la produzione industriale della tessitura a maglia un +0,3%. Nel primo bimestre l’export aveva contenuto il calo al -3,7%, mentre l’import aveva frenato al -0,2%.

Ma a partire dal mese di marzo il settore viene coinvolto dallo scoppio della pandemia e, conseguentemente, dal DPCM di chiusura delle attività economiche, che prevede solo rare deroghe in ambito tessile. Secondo quanto diffuso da ISTAT in marzo ed aprile la produzione industriale (corretta per gli effetti di calendario) della tessitura ortogonale cede rispettivamente -34,0% e -73,1%, mentre quella a maglia -55,5% e -85,1%. Con la riapertura completa delle attività in maggio, la produzione rimbalza rispetto ad aprile ma resta sensibilmente inferiore rispetto al maggio 2019: per la tessitura ortogonale si riscontra una variazione del -14,6%, per quella a maglia del -19,3%. Nel mese di giugno si registra poi un nuovo deterioramento: l’indice di produzione industriale della tessitura cala del -31,3% rispetto al giugno 2019, quello della tessitura a maglia del -33,0%.

Come si evince dalla Fig. 3, su base trimestrale, nel gennaio-marzo la tessitura cede, dunque, il -11,5% mentre la tessitura a maglia arretra del -22,1%; nel medesimo periodo il Tessile nel suo complesso perde il -16,3%. Nel secondo quarter, invece, la flessione risulta pari al -38,4% per la tessitura ortogonale e del -41,8% per la tessitura a maglia.

Sintetizzando i numeri relativi alla prima parte dell’anno, su base semestrale quindi, l’indice ISTAT di produzione industriale registra una flessione del -25,1% per la tessitura ortogonale e del -31,7% per la tessitura a maglia, mentre per il comparto Tessile nel suo complesso l’arretramento raggiunge il -26,0%.

Entrando nel merito dei risultati degli scambi con l’estero, nel periodo compreso tra gennaio e maggio (ultimo dato ad oggi disponibile) le vendite estere archiviano una contrazione pari al -34,4%, mentre l’import perde il -24,9%. A titolo di confronto, nel gennaio-maggio il Tessile-Moda accusa una flessione delle esportazioni pari al -25,8% e delle importazioni pari al -22,6%; percentuali simili interessano sia il macro-comparto Tessile nel suo complesso sia il comparto dell’Abbigliamento-Moda.

Tornando alla tessitura, a fronte dei sopraccitati risultati, nel periodo gennaio-maggio 2020, il saldo commerciale di comparto si porta sui 500 milioni di euro, in calo, dunque, di circa 356 milioni rispetto all’avanzo del corrispondente periodo del 2019.

Al di là del dato dei cinque mesi, risulta oltremodo significativo focalizzare l’attenzione su quanto occorso di mese in mese a seguito dello scoppio della pandemia. Dopo un primo bimestre del 2020 chiusosi (come già ricordato) con un calo “contenuto” al -3,4%, il mese di marzo sperimenta una flessione delle vendite estere di tessuti pari al -23,9%, mentre aprile arriva a cedere il -76,7%. Considerando, invece, le importazioni di tessuti dall’estero, in marzo accusano un decremento del -28,2%, in aprile del -51,1%. Nel mese di maggio l’export di tessuti, pur negativo, presenta un rallentamento del calo al -46,6%, l’import invece segna una dinamica del -43,5%.

Come lecito attendersi, tuttavia, il dato medio della tessitura sintetizza performance negative ma di differente magnitudo a livello delle singole merceologie qui considerate, cioè i tessuti a maglia e i soli tessuti ortogonali a prevalenza di fibra naturale (cfr. Fig. 2 Nota 1).

L’export di tessuti lanieri mostra il calo di maggior entità ovvero -43,4% nei primi cinque mesi dell’anno; più in particolare, il cardato flette del -47,2%, mentre il pettinato del -41,4%. In termini di volume, l’export dei tessuti lanieri cede peraltro il -46,0% (che deriva da un -48,8% dei cardati e del -41,3% dei pettinati). Nel medesimo periodo, le esportazioni di tessuti cotonieri e linieri perdono rispettivamente il -34,5% (-30,7% a volume) e il -22,4% (-26,4% a volume). Il tessuto di pura seta flette, invece, del -34,6% a valore e del -40,8% a volume (performando così lievemente peggio rispetto al solo tessuto serico). Il tessuto a maglia, infine, perde il -23,9% (-22,9% in quantità).

Passando all’esame delle importazioni, i tessuti lanieri presentano una contrazione del -21,1%, ma in tal caso il cardato scende di oltre -17,0%, mentre il pettinato registra una variazione del -21,7%. I flussi in ingresso di tessuti a maglia perdono il -22,9%. L’import di tessuti in cotone cala del -23,8%, mentre quello di tessuti in lino segna la dinamica peggiore ovvero -43,9%. Altra flessione si registra per il tessuto in pura seta, nella misura del -29,4%.

Analizzando i flussi di export sotto il profilo geografico, nei primi cinque mesi del 2020 le vendite di tessuti mostrano un andamento riflessivo sia in ambito UE sia in ambito extra-UE su tassi superiori al -30%; il trade comunitario (pari al 49,2% del totale esportato di comparto) segna un decremento pari al -32,1%, quello extra-UE cede il -36,5%.

Circa le performance evidenziate dai singoli mercati di sbocco (cfr. Fig. 4.2), emerge un quadro scarsamente differenziato a fronte dell’impatto mondiale avuto dal Covid-19.

Una minima distinzione può essere fatta per quei Paesi che da gennaio a maggio 2020 hanno sperimentato un calo inferiore al -30% rispetto al medesimo periodo del 2019 e quanti hanno, invece, accusato flessioni di ben maggior entità, superiori al -30% o addirittura superiori al -40%. Tra i primi si annoverano in realtà pochi Paesi, ovvero Germania (-25,0%), Francia (-26,7%) e, su livelli decisamente inferiori, Polonia (-26,5%). Cali dell’export compresi tra il -30% e il -39,9% riguardano, invece, Romania (-37,4%), Stati Uniti (-34,7%), Tunisia (-36,3%), Spagna (-33,7%), Regno Unito (-32,5%), Marocco (-34,6%). Gli altri Paesi sempre rientranti tra i primi 15 per valore di export di tessuti italiani, accusano invece flessioni del -40% e più; tra questi Cina (-41,6%), Giappone (-41,9%), Portogallo (-46,5%), Bulgaria (-42,8%) e Turchia (-41,3%). La maglia nera spetta però ad

Hong Kong, che raggiunge una flessione del -51,5%.

Da gennaio a maggio 2020 anche le importazioni, caratterizzate da un’elevata concentrazione dal punto di vista geografico nell’universo extra-UE (69,4%), registrano una flessione da entrambe le macro-aree: dalla UE arretrano del -23,5%, dall’extra-UE del -25,4%. Esaminando i trend che hanno interessato i mercati di origine dei tessuti importati in Italia, emerge una maggiore differenziazione, specie nel caso di Paesi meno rilevanti per valore dei tessuti importati, rispetto a quanto rilevato nel caso dei mercati di sbocco. Ad ogni modo, la Cina, che da sola assicura il 26,3% dei semilavorati provenienti dall’estero, sperimenta una flessione del -25,3%. Ritmi di calo simili (pur su livelli inferiori) colpiscono Pakistan (-25,0%), Repubblica Ceca (-25,3%), Romania (-24,7%), India (-26,4%). Non mancano, tuttavia, supplier che hanno presentato contrazioni sempre importanti ma meno gravose; tra questi Germania (-18,9%), Ungheria (-12,5%), Regno Unito (-7,6%), Giappone (-10,9%), Francia (-7,2%), Corea del Sud (-0,4%) e, infine, Serbia (+6,0%). I risultati peggiori hanno, invece, interessato i flussi provenienti dalla Turchia (-33,5%) e dall’Egitto (-32,7%).

Se quanto finora illustrato fotografa la situazione della prima parte dell’anno, le attese sulla seconda parte, che si inaugura proprio con la nuova edizione di Milano Unica, restano prudenti. Sulla base dell’Indagine svolta da Confindustria Moda su un campione di aziende associate, le sole imprese operanti nel “monte” della filiera (tessitura inclusa) prevedono, praticamente all’unanimità, di chiudere l’anno in calo; solo nel 14% dei casi la flessione è attesa entro il -20%.

Pubblicazione a cura di Confindustria Moda

La presente pubblicazione (in seguito Documento) è opera esclusiva ed originale di Confindustria Moda a favore della Federazione Tessile e Moda – SMI. Confindustria Moda è impegnata in numerose attività aventi ad oggetto la tutela e la promozione degli interessi di categoria delle imprese dei settori aderenti. Il presente Documento, realizzato per SI.TEX Spa, è destinato ad essere distribuito via posta, elettronica o ordinaria, e non può essere ridistribuito, riprodotto, pubblicato o alterato in alcuna delle sue parti da soggetti non espressamente autorizzati. Tutti i diritti di autore sono riservati. Il Documento ha finalità puramente informative e non rappresenta né un’offerta né una sollecitazione ad effettuare alcuna operazione. Le informazioni, le opinioni, le valutazioni e le previsioni contenute nel Documento sono state ottenute o derivano da fonti che Confindustria Moda ritiene attendibili, ma che non costituiscono in alcun modo una forma di garanzia, sia implicita sia esplicita e di cui, pertanto, Confindustria Moda e la Federazione Tessile e Moda non si ritengono responsabili.